Периодически возникает вопрос, может ли ИП получить налоговый вычет при покупке квартиры и как именно это происходит в случае положительного ответа. Стоит обратиться к действующим законам, чтобы разобраться в этом вопросе. Сегодня ответ можно найти в Гражданском и налоговом кодексах России. Там подробно указано, кто, когда и на каких основаниях получает часть денег от оплаченных ранее налогов. Стоит более подробно разобраться в этом вопросе.

Положен ли налоговый вычет ИП

Содержание статьи

Стоит обратиться к положениям Налогового кодекса, чтобы понять, кто имеет право на получение налогового вычета. Согласно действующим законам, его могут получать все налоговые агенты. Это физические и юридические лица, которые за отчетный период вели хозяйственную деятельность, которая приносила доход. С полученной прибыли необходимо осуществлять оплату в виде налога, учитывая налоговую ставку для конкретно взятого плательщика.

Таким образом, ИП, если они производят оплату в бюджет, могут оформить вычеты после покупки квартиры и при возникновении других поводов. При этом распространяется несколько их видов, учитывая, какая форма налогообложения выбрана.

Когда речь идет о покупке квартиры, то необходимо, чтобы индивидуальный предприниматель был покупателем. На момент сделки ИП должно быть зарегистрировано. Не важно, оплата производилась наличными или с расчетного счета. Закон позволяет ИП не открывать расчетный счет, если работа ведется только с наличными деньгами. Однако для контроля платежей необходимо приобретать специальные фискальные регистраторы.

Калькулятор расчета имущественного налогового вычета

Перейти к расчётамПолучение налогового вычета 2019 – пошаговая инструкция

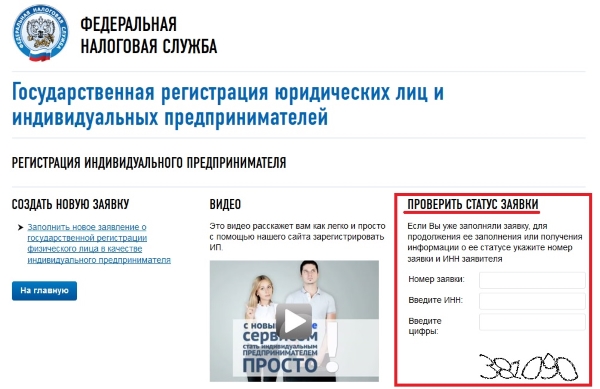

Стоит рассмотреть сам процесс оформления налогового вычета ИП. Он может обратиться как предприниматель или физическое лицо. Учитывая, что ИНН одинаковый, то для сотрудников ФНС не принципиально, в качестве кого обращается налоговый агент. Размер налоговых отчислений в пользу конкретно взятого гражданина будет одинаковым.

Вот как происходит оформление налогового вычета в 2019 году:

Шаг 1. Сбор необходимых документов. На этой стадии можно уточнить, что потребуется предоставить сотрудникам ФНС, по телефону горячей линии. Обычно не требуется ничего дополнительно, кроме установленного списка.

Шаг 2. Заполнение декларации по форме 3-НДФЛ. Многие обращаются в специализированные компании, которые оказывают эту услугу. Но сегодня достаточно просто заполнить все самостоятельно. Для этого нужно скачать программу на сайте ФНС и выполнить заполнение граф согласно подстрочнику. Нет ничего сложно, а в интернете можно найти подробные инструкции, если возникнут вопросы. Программа сама проверяет контрольные соотношения перед распечаткой.

Шаг 3. Отправка документов сотрудникам ФНС. Это можно сделать по почте, лично или через доверенное лицо. Если привлекаются третьи лица, то придется оформлять доверенность и заверять ее у нотариуса.

Шаг 4. Ожидание решения. После рассмотрения документов деньги переводятся, если нет причин для отказа.

То есть получить налоговый вычет ИП может так же, как физическое лицо. Ограничения отсутствуют. Важно, чтобы налоги оплачивались своевременно, чтобы гражданин воспользовался своим правом.

Важно. Получение налогового вычета не является обязанностью. Если заявление не подается, то считается, что человек не нуждается в деньгах, выплаченных им в виде налогов.

Какие документы нужны для оформления налогового вычета

Требуется предъявить сотрудникам ФНС стандартный пакет документов, чтобы получить возврат средств из бюджета, а именно:

- паспорт;

- заявление;

- справка 2-НДФЛ за год;

- декларацию о доходах (3-НДФЛ);

- квитанции или иные документы, подтверждающие оплату;

- договор купли-продажи;

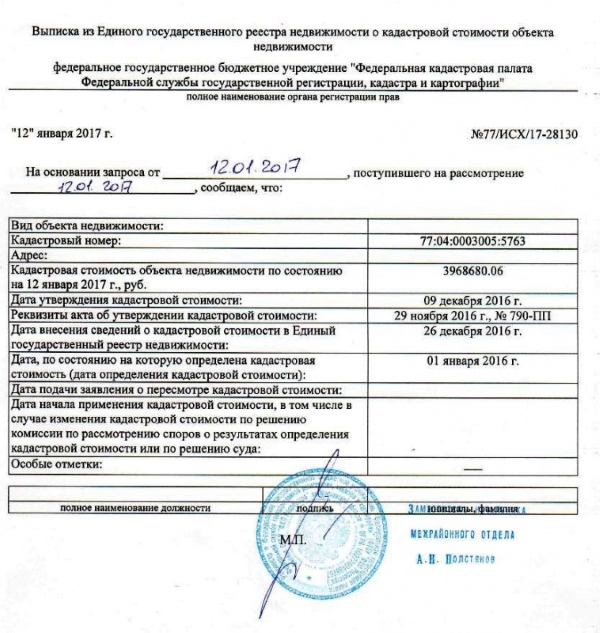

- выписка из ЕГРН, подтверждающая наличие доли в объекте недвижимости;

- реквизиты для перечисления денег.

Важно. ИП может также получить вычет при оформлении ипотеки за совершение плановых платежей по договору, если квартира куплена с использованием банковских средств. Тогда дополнительно надо приложить еще одно заявление и второй пакет документов, куда будет входить указанное выше и договор с банком и график гашения. Также потребуется приложить квитанции, подтверждающие оплату плановых платежей.

Вы можете скачать образец заявления на возврат суммы излишне уплаченного налога.

Сколько составляет налоговый вычет при покупке квартиры

Закон определяет максимальную сумму, с которой происходит выплата:

- 2 миллиона рублей при покупке квартиры с возможностью переноса суммы на следующий отчетный период;

- 3 миллиона рублей при погашении процентов по ипотеке без возможности переноса суммы на следующий отчетный период.

Важно. Выше указана не сумма, которую возможно получить. С нее рассчитывается максимально допустимая выплата налоговому агенту. То есть резиденты получают до 260 тысяч рублей во время сделки по приобретению квартиры и до 390 тысяч рублей во время внесения платежей по ипотеке. Но точная сумма также зависит от официального дохода.

Таблица 1. Пример расчета вычета

| Размер вычета, если стоимость недвижимости превышает 2 миллиона рублей | 260 000 рублей |

|---|---|

| Налоговая ставка для ИП: | |

| НДФЛ | 0.13 |

| УСН | 0.06 |

| НДС | 0.2 |

| Патент | Фиксированная сумма, исходя из деятельности ИП |

| Ежемесячный доход | 100 000 рублей |

| Налоговая база в течение года: | |

| НДФЛ | 13 000*12 = 156 000 рублей |

| УСН | 6 000*12 = 72 000 рублей |

| НДС | 20 000*12 = 240 000 рублей |

Опираясь на ту сумму, которая была перечислена в бюджет, можно самостоятельно рассчитать, сколько можно получить от государства после покупки квартиры. Когда покупается жилье, то остаток переносится на следующий платежный период. Это значит, что получить 13% от 2 миллионов рублей за 3 года не получится, опираясь на указанные выше рассчеты. Там выплата составит 72 000*3 = 216 000 рублей.

Важно. Эти данные актуальны только при доходе 100 000 рублей в месяц. Если размер доходов изменится, то нужно полученную сумму подставлять в указанные выше расчеты. Исходя из этих данных, каждый самостоятельно сможет рассчитать, сколько он сможет получить от государств после покупки квартиры.

Когда вычет происходит еще и за выплаченные проценты по ипотеке, то там дополнительно учитывается их сумма за год. Нельзя вернуть больше, чем было оплачено в виде налогов или процентов банку.

Есть ли дополнительные вычеты, если квартира куплена в ипотеку

Да, закон предусматривает частичный возврат средств после оплаты плановых платежей по ипотеке. Если клиент оплачивает проценты своевременно и работает официально или оплачивает налоги самостоятельно, а не через работодателя, он может получить 13% от суммы оплаченных процентов. Но необходимо обращаться своевременно. Когда есть желание получать вычеты за квартиру и проценты сразу, то стоит заранее рассчитать, какая есть для этого налоговая база. Так, если размер налоговой базы меньше, чем сумма этих двух вычетов, то с одним из них стоит повременить.

Для получения процентов требуется предоставить соответствующие документы. При этом необходимо понимать, что получить их возможно только за последние три года. Это срок исковой давности. То есть, если кредит погашен более, чем три года назад, то будет невозможно что-то получить в виде вычета.

Таким образом, есть возможность вернуть до 650 000 рублей в общей сложности при наличии соответствующего уровня доходов. Часто предприниматели стараются занизить свои доходы, чтобы сократить издержки. Но во время получения налогового вычета стоит показывать реальные суммы, так как все налоговые отчисления возможно будет вернуть на законных основаниях.

Важно. Если сотрудники ФНС отказали предоставить выплату, то на это есть основание. Разъяснение предоставляется. Если заявитель считает, что отказ неправомочный, то можно обратиться в суд или в прокуратуру. Но надо иметь доказательства, так как сотрудники ФНС знают об ответственности за превышение должностных полномочий. Они дорожат своей работой и не будут просто так нарушать закон.

Может ли самозанятый получить налоговый вычет

Если речь идет об официально самозанятом гражданине, который нигде не трудоустроен, но у которого скачана на смартфон специальная программа, которая позволяет оплачивать налоги, то есть возможность получать вычеты. Однако если самозанятый фрилансер и нигде не показывает свои доходы, то получить вычет он не может.

Важно. Если самозанятый оказывает услуги ли продает товары, то у него должен быть специальный фискальный аппарат, который возможно приобрести в специализированных магазинах. Единственный его недостаток – ограниченный срок службы. Уже через 3 – 5 лет нужно будет снова покупать новое устройство. А цена его начинается от 3 тысяч рублей. То есть, это вменяется самозанятому в обязательные расходы для ведения работы легально.

У самозанятых налоговая ставка 4% в 2019 году. То есть, зарабатывая по 50 000 рублей в месяц, налоговая база составит 24 000 рублей за год. Это сумма, которую возможно будет вернуть в течение года после приобретения квартиры. Но все равно придется заполнить налоговую декларацию и оформить на себя справку 2-НДФЛ. Самозанятым, как и индивидуальным предпринимателям, печать не обязательна. Поэтому есть возможность заверить эти бумаги только своей подписью.

Также можно обратиться в специализированные организации, чтобы они оформили все в соответствии с действующими требованиями. Если декларацию 3-НДФЛ заполнить несложно, то с 2-НДФЛ у некоторых могут возникнуть проблемы, если не использовать специализированное программное обеспечение.

Выгодно ли ИП быть самозанятым

Сегодня многие предприниматели думают, чтобы стать самозанятыми, так как это позволит на 2% снизить налоговую ставку. Но необходимо понимать, что становиться самозанятыми могут только граждане, которые соответствуют следующим требованиям:

- самостоятельное ведение экономической деятельности;

- отсутствие наемных сотрудников;

- уровень дохода менее 200 000 рублей в месяц.

Если компания работает и приносит менее указанной суммы ежемесячно, а предприниматель – единственный сотрудник, то проблем не будет. ИП можно закрыть через МФЦ. Когда уровень дохода выше, то можно распределять его между своими родственниками и друзьями, чтобы осуществлялись переводы на их банковские карты. Но надо понимать, что, работая самозанятым, гражданин не получает стаж, так как не осуществляет пенсионных отчислений. Более того, при покупке недвижимости налоговая база будет значительно меньше, поэтому для возврата положенных денег придется потратить больше времени. Таким образом, нужно учитывать все возможные проблемы и перспективы, чтобы принять решение о том, стоит ли работать, как самозанятым.

Налоговый вычет при покупке коммерческой недвижимости

В статье 220 п. НК РФ указано, что вычет физическим лицам и индивидуальным предпринимателям после приобретения коммерческой недвижимости не предоставляется. Необходимо покупать квартиру или иной жилой объект, чтобы получить вычет согласно действующему законодательству.

Стоит отметить, что перевод помещения из нежилого фонда в жилой все равно не позволяет получать вычет. Если приобретается жилье с целью вывести его из жилого фонда, то для получения денег придется немного подождать с оформлением документов.

То есть сначала нужно получить деньги, предусмотренные законом, а потом уже переводить объект их жилого фонда в нежилой.

Могут ли иностранные предприниматели получить вычет

Стоит понимать, что иностранные граждане, которые зарегистрировали ИП, должны платить больше в казну. Так, для них ставка НДФЛ составляет 30%, если эти доходы н входят в специальный перечень, указанный в НК РФ. Если эти доходы получены благодаря деятельности из этого перечня, то можно оплачивать 13%, как резиденты.

Стоит отметить, что во время оплаты 30% от доходов формируется большая налоговая база. Это значит, что иностранцы смогут больше получать во время покупки жилья. Они имеют право на получение налогового вычета, но для этого требуется предоставлять декларацию и справку 2-НДФЛ. Согласно внутреннему законодательству, они освобождены от обязанности предоставлять декларацию по форме 3-НДФЛ. Но для получения вычета им придется его оформлять.

Если гражданин является бипатридом, то он может сам решать, каким гражданством ему пользоваться при оплате предусмотренных взносов в бюджет и во время оформления налогового вычета.

Налоговый вычет на недвижимость: срок

Закон предусматривает возможность обратиться к сотрудникам ФНС для получения денежных средств в течение трех лет после наступления повода для оформления вычета. Если гражданин купил квартиру 4 года назад, то претендовать на выплаты он не может. Таким образом, необходимо своевременно обращаться к сотрудникам ФНС для получения денег.

Стоит отметить, что в случае с ипотекой клиент выплачивает ежемесячно. То есть если он вносит платежи уже 4 года, то вернуть 13% с выплаченных денег (процентной части) он может при подаче соответствующего заявления. За четвертый год возврата не будет.

Компенсация при погашении процентов в банке не переносится на новый период. Получить вычет возможно только в рамках той налоговой базы, которая сформировалась за отчетный период.

Таким образом, предприниматели могут получать налоговые вычеты законно при покупке квартиры. Они являются агентами, которые осуществляли взносы в бюджет за отчетный период. ИП и физическое лицо не различимы для ФНС, так как у них единый ИНН. Поэтому, независимо от статуса, можно использовать все права, предусмотренные НК РФ и другими законами.

Необходимо понимать, что предприниматели сами осуществляют оплату в бюджет. Если выплаты будут задерживаться, то придется дополнительно платить штрафы. Эти штрафы также потребуется указывать в 3-НДФЛ, но они не входят в базу для осуществления выплаты. Такие платежи считаются карательной мерой за нарушение положений НК РФ.

3-НДФЛ для налогового вычета 2020 образец заполнения: кому положены и как оформить

3-НДФЛ для налогового вычета 2020 образец заполнения: кому положены и как оформить  Справка о неполучении единовременного пособия при рождении ребенка: варианты оформления справки

Справка о неполучении единовременного пособия при рождении ребенка: варианты оформления справки  Может ли муж получить налоговый вычет за жену, если она не работает: способы оформления

Может ли муж получить налоговый вычет за жену, если она не работает: способы оформления  Оплата больничного после увольнения: условия и порядок оплаты

Оплата больничного после увольнения: условия и порядок оплаты  Ипотека под материнский капитал в 2020 году от Сбербанка калькулятор: условия кредита

Ипотека под материнский капитал в 2020 году от Сбербанка калькулятор: условия кредита  Как начисляется пенсия по инвалидности: виды выплат и надбавок

Как начисляется пенсия по инвалидности: виды выплат и надбавок