Получает ли пенсию ИП? Этот вопрос мы часто слышим от предпринимателей. Отвечаем. ИП или индивидуальный предприниматель – в соответствии с Конституцией нашей страны имеет право на пенсионное обеспечение, как и другие граждане РФ. Но расчеты и формулы иные, также иные условия начислений. Также условия учета страховых отчислений отличаются от условий людей, работающих в обычных структурах, так называемых наемных работников. Неизменным остается лишь одно – своевременное отчисление налогов и взносов в Пенсионный фонд. Подробно – в Федеральных законах № 173 от 17.12.2001 года (последняя редакция) «О трудовых начислениях в РФ» и № 400 от 28.12.2013 года (последняя редакция) «О страховых начислениях в РФ». Законы настолько быстро меняются и дополняются, что стоит следить за изменениями пенсионного законодательства в Интернете – там всегда актуальные цифры и новые факты. Расскажем о главных моментах в пенсионном обеспечении индивидуальных предпринимателей — ИП.

Оформление и расчет пенсии индивидуальных предпринимателей

Содержание статьи

Другой принцип учета страхового стажа и правил, устанавливающих размеры оплаты, у ИП не влияют на общие принципы расчета.

Так, пенсия будет зависеть от баллов и коэффициентов как минимум в 11.4. Понятие последнего складывается из суммы баллов за все время работы до даты выхода на пенсии. Они в соответствии с законами 2015-года полностью зависят от стажа работы. К примеру, за минимальный стаж (сегодня – это 10 лет) можно получить 16,2 ПБ, к 2025-му индивидуальный пенсионный коэффициент должен составлять минимум 30. Есть и своя стоимость каждого балла, сегодня она равна 78.58 рублей. Но это не статичная цифра, и она подлежит изменениям в силу разных факторов:

- уровня инфляции;

- состояния экономического развития;

- с учетом кризиса или санкций.

Расчет этих коэффициентов ведут лучшие экономисты страны. Существует своя градация определенных коэффициентов, соответствующих определенному году. Так, к примеру, в 2014-м он был 1,083, а в 2003 – 1, 307.

Неизменным остается фактор возраста – предприниматели, как и наемные работники, выходят в соответствии с реформированием пенсионной системы, на пенсию – мужчины в 65, женщины – в 60 лет.

Основой общего трудового стажа является период официального отчисления страховых взносов. И если ИП справлялось с этими взносами долгие годы, то бальная система поможет возместить вклады предпринимателя во время выхода на пенсию – в виде сумм, размер которых пока не очень велик, а расчет сложен и не совсем понятен не специалистам. Но при оформлении не стоит скромничать — надо задавать вопросы по всем непонятным вам цифрам и слушать (а лучше записывать) ответы специалистов Пенсионного фонда.

Расчет пенсионного коэффициента – шаг № 1

Индивидуальный пенсионный коэффициент или ИПК назначается предпринимателю за каждый год и складывается из разных величин:

- суммы баллов;

- повышающий коэффициент;

- уровня инфляции в процентах.

Если доход ИП за год меньше трехсот тыс. руб., то к уплате подлежит сумма 26 545 рублей. Если больше, то + 1 %. Определена формула расчета этого показателя: ИПК = (ИПКс + ИПКн) х КвСП.

Причем второй показатель – это баллы до 2015-го,именно в этом году было произведено первое реформирование пенсионной системы и введены баллы, коэффициенты и прочие сложности расчета будущих «дивидендов». Второй период рассчитывается уже после этого года, с применением последнего значения коэффициент повышения ИПК.

Расчет пенсии ИП – шаг № 2

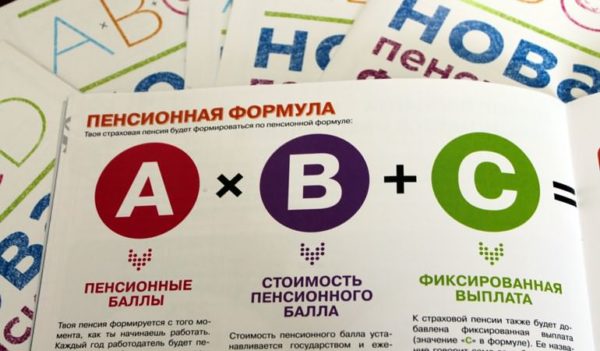

Как узнать свою пенсию ИП – формула расчета. Фонд разработал множество схем и формул, которые предполагается применять при расчете пенсионных сумм. Причем во всех нюансах индексации, применения коэффициентов и прибавления или вычитания баллов под силу понять только представителю ПФ. Но все же при помощи математических формул можно предварительно просчитать свою будущую пенсию:

ФВ х ПК + ИПК х СБ х ПК = СП

- 1-я аббревиатура – ежегодна меняющаяся цифра фиксированной выплаты;

- 2-я — премиальный коэфф., если ИП уже на пенсии, а обратился спустя годы;

- 3-я — индивидуальный пенсионный коэфф., суммированные баллы за весь стаж;

- 4-я – себестоимость балла на текущий период;

- 5-я – пенсионный коэф.

Как результат – СП — страховая пенсия ИП.

Здесь при расчете ИПК существует ряд трудностей, так как это значение в разные годы рассчитывалось по-разному – в соответствии с разными нормативными актами, постановлениями правительства и другими законодательными основами. Поэтому для расчета этой важной цифры нужно понимать, что весь период стажа стоит разделить на три периода:

- До 2002-го.

- 2002-2015.

- После 2015-го.

Кроме того, балловая система имеет ряд верхних ограничений — то есть выше которых — нельзя.

Таблица балловых ограничений за разные годы.

| Годы | Предельно допустимые баллы |

|---|---|

| 2015 | 7,39 |

| 2016 | 7,83 |

| 2017 | 8,26 |

| 2018 | 8,7 |

| 2019 | 9,13 |

Тут без математического образования сложно справиться – ведь каждый год деятельности ИП должен быть умножен именно на ту цифру, которую определило государство. Самостоятельно получить точное исчисление практически невозможно, стоит прибегнуть к услугам специалистов того же фонда. Но не факт, что расчеты будут произведены грамотно и точно. Для подстраховки можно привлечь юристов, специализирующихся на пенсионном обеспечении.

Как увеличить количество баллов

Чтобы число баллов стало больше, надо увеличить коэффициент. Надо отметить, что даже у успешных ИП, которые ежемесячно проводили суммы более миллиона рублей, пенсия небольшая. Вот почему этот вопрос для них не актуален, пока ведется бизнес. Но если он ликвидируется или состояние здоровья предпринимателя резко ухудшается, и он не может заниматься привычной деятельностью. Только тогда они обращаются за расчетом пенсии и начинают ее получать.

Существуют ли варианты ее увеличения? Да, есть ряд законных способов:

- добровольное обеспечение официальное оформление опекунства над немощным родственником или даже посторонним человеком, тогда ежегодно, пока идет уход за инвалидом, проходят начисления 1,8 балла — примерно плюс 150 рублей;

- второй и последующие дети в семье – тогда за второго плюсом 3.6 балла — 270 рублей. За последующих детей – до 5,4 балла;

- работа после пенсионного возраста – назначение повышенного коэф. – в 2,11 балла.

Все эти условия не оправдывают дальнейших начислений — пропорционально связанных с баллами. Ведь кого устроит прибавка в 140-150 рублей? А именно о таких прибавках идет речь при увеличении баллов в расчетах. Стоит позаботиться о других формах личного обеспечения в старости — на такую мысль наталкивают цифры официального начисления индивидуальным предпринимателям с момента выхода на пенсию.

Подтвердить трудовой стаж

В соответствии с законодательством для ИП не предусмотрены типовые трудовые книжки. А как же вести учет стажа? Для этого существует ряд подтверждающих документов:

- Уведомление об учете в реестре.

- Запись ЕГРИП.

- Свидетельство о завершении предпринимательства.

- Документы, подтверждающие оплату налогов и внесение сумм в Пенсионный фонд.

Если до 2017-го требовался документ – регистрации ИП, то теперь он не нужен, так как его попросту не выдают, вместо него – уведомление о постановке на учет.

При оплате налогов предприниматель должен сохранять все документы, так как именно они станут подтверждением выплат в нужном объеме и своевременно. Стаж ИП – также подтверждается только этими документами.

ИП должен хранить документы, подтверждающие оплату налогов и внесение сумм в Пенсионный фонд для подтверждения трудового стажа при оформлении пенсии

Когда предприниматели теряют важные документы, то можно запросить их в архивах соответствующих структур. Лучше, конечно, иметь определенные папки и складывать всю документацию – по годам и датам.

2018 внес изменения для ИП

В прошлом году появился пакет законопроектов, которые оговаривают условия и размер пенсии – суммы будущих выплат прямо пропорциональны взносам ИП, которые он производил в ИФНС. В 2017 году упростили схему оплат взносов – раньше их надо было платить в различные инстанции и фонды, теперь – только в налоговый орган. Если в ИП есть сотрудники, то и за них следует платить соответствующие налоги – в соответствии с законами Налогового Кодекса, в частности с главой 34 «Страховые взносы, оплачиваемые в РФ» НК РФ.

С 2018 г. суммы будущих выплат прямо пропорциональны взносам ИП, которые он производил в ИФНС и не зависят от МРОТ

Отчетность должна подаваться строго – после каждого квартала. Если есть штат, то ежегодно до 1 марта отчитываться в ПФР по стажу. Сведения должны быть достоверными и подтвержденными документацией о деятельности ИП.

До прошлого года на размер отчислений ИП влиял МРОТ, сегодня этого нет — присутствует фиксированная ставка отчислений на обязательное мед. страхование и страховых взносов в ПФР. Причем есть разные подходы к разным суммам прибыли. Так, если ежемесячно прибыль 300 тыс. руб. и более, то отчисляется дополнительный один процент – с большей суммы. Но есть и верхняя граница, прописанная в законах, свыше которой уплаты невозможны. До верхних границ редко доходят рядовые ИП, поэтому практически все отчисляют страховку в соответствии с фиксированным коэффициентом. Сегодня политика направлена на то, чтобы ИП как можно больше делал отчислений, что в этом случае и баллы будут расти и коэффициенты станут больше, а вот на суммах пенсии по старости это в конечном результате сказывается не сильно — они, конечно, подрастают, но опять на 100-200 рублей.

Как оформить пенсию ИП в этом году?

Оформление типовое, за полгода предоставить документы, которые можно принести в Пенсионный фонд своего района:

- лично;

- доверить и подтвердить официальной доверенностью близкому человеку;

- в онлайн-режиме через сайт ПФ;

- местное МФЦ.

Для оформления пенсии ИП должен лично, или его доверенное лицо, предоставить пакет документов в Пенсионный фонд или МФЦ

Если предприниматель откладывает пенсию самостоятельно в негосударственных фондах, то получит все расчеты в этом фонде – только на накопительный вид пенсии.

Выбирайте удобный для вас способ расчета и оформления этих выплат. Но лучше все консультации перед сбором документов получить лично, придя в инстанцию. Хотя сегодня и электронная служба отвечает всем критериям оперативности и информационности. Так что, выбор за вами.

Но перед оформлением стоит подумать, может, еще поработать в качестве ИП – ведь денег явно будет больше, чем приготовило вам государство — в качестве благодарности за многолетний и честный труд.

Расчет пенсии для ИП

Посчитать пенсию можно:

- в ПФ;

- самостоятельно;

- при помощи юристов.

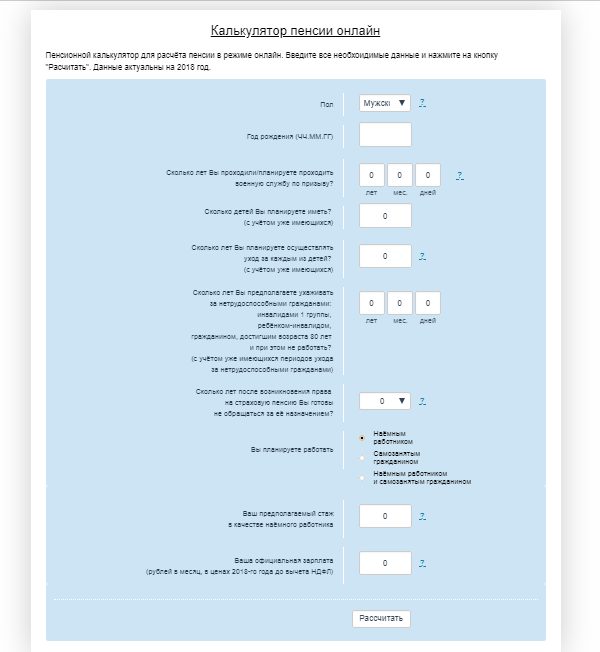

На сайте ПФ есть онлайн-калькулятор, который поможет сделать предварительные подсчеты. Надо только под рукой иметь основные документы, определяющие стаж работы.

Для условного расчета пенсии, используя калькулятор онлайн на сайте ПФ, нужно под рукой иметь основные документы, определяющие стаж работы

При этом стоит учесть, что проверка начислений – это многоэтапный процесс, и потребуется немало времени для обнаружения ошибок или неточностей. Основные ступени, которые надо пройти при первичном или вторичном расчете пенсии:

- владеть информацией о начислении баллов до 2002 г.;

- точно просчитать свой стажевый коэффициент;

- определить дополнительные коэффициенты;

- просчитать коэф. среднемесячного заработка (КСЗ), для чего берется непрерывный стаж и зарплату в это время за пять лет или заработок за 2001–2002 годы (в соответствии с Постановлением РФ) и делится все это на среднюю зарплату по России за этот же период.

Практика доказывает, что суммы предварительного расчета пенсий для ИП получаются меньше, чем отчисления взносов и налогов за все время их деятельности

Практика доказывает, что суммы даже предварительного расчета не устраивают предпринимателей, которые честно отчисляли взносы и платили налоги. Очень маленькие суммы заставляют задуматься о смене формы собственности – и с ИП перейти. Скажем, в ООО, где нужны штатные единицы, хотя бы бухгалтер, следовательно, постоянная отчетность и отчисления НДФЛ ежемесячно – за себя и других сотрудников. Экономически это с маленькими доходами не выгодно. Но зато баллы копятся лучше, и суммы ждут в старости приличные. Хотя, смотря с какой точки зрения посмотреть – если предприятие работает с прибылью, то тогда лучше вообще положить часть денег на депозит и сохранить их с наращиванием к старости. Как говорится, дело рук утопающих…

Как пользоваться калькулятором пенсии для индивидуальных предпринимателей?

Принцип примерно тот же, что и для наемных сотрудников:

- вводим данные по срокам;

- узнаем коэфф. за те годы, которые осуществлялась деятельность;

- высчитываем общий стаж ИП;

- указываем точную дату выхода на пенсию;

- исключаем льготные периоды, когда отчисления не производились по причине отсутствия деятельности;

- применяем районные и понижающие коэффициенты.

Для расчета пенсии с помощью калькулятора расчета ПФР рекомендуем вводит точную информацию, тогда и расчет будет более достоверным

Калькулятор онлайн-подскажет все основные моменты, которые вы должны вписать в определенные окна. Расчет будет предварительным и неточным. После онлайн-расчетов у многих представителей ИП просто опускаются руки – настолько маленькими оказываются будущие выплаты. Они соответствуют минимальной оплате пенсии. Стоит задуматься – ждать ли вообще это «счастливое время» пенсионных выплат. Но, возможно, вы просто что-то не учли в расчете, обратитесь к квалифицированным служащим, которые постоянно просчитывают наши пенсии — они должны предоставить точные цифры. Хотя… Практика доказывает, что часто пенсионеры требуют перерасчет и находят массу неучтенных моментов в полноценном обеспечении в старости.

От чего зависит размер будущих сумм у ИП?

- От фиксированной выплаты.

- Обозначенной средней выплаты.

- Коэффициента.

- Доп. коэффициенты – их несколько: по уходу за детьми до 3 лет, службе в армии, максимальной зарплаты и др.

- Официальной зарплаты.

- Тарифа взносов.

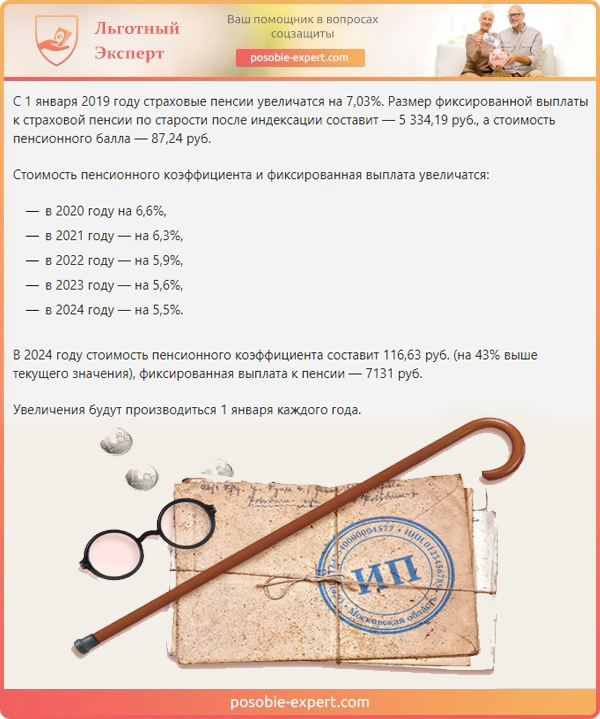

- Ежегодная индексация пенсионных выплат.

Законодательное условие – зарплата ИП в 1,6 раза больше среднего заработка по стране. Но как бы ни старался предприниматель, суммы все равно получаются мизерными. Возможно, Правительство примет очередные дополнения, пояснения или другие нормативные акты, которые помогут защитить предпринимателей. Честно отчислявших взносы и трудившихся на благо страны.

Оформляем, что нужно?

Документы, которые необходимо предоставить ИП для оформления пенсии не позже чем за 1 месяц до установленного срока выхода в ПФ или МФЦ

За месяц до установленного срока выхода или с момента принятия самостоятельного решения выйти на пенсию в пенсионный фонд представляются:

- трудовая книжка или доказывающие деятельность ИП документы;

- паспорт;

- СНИЛС;

- документы, подтверждающие стаж.

Можно переслать их заказным письмом и ждать ответа.

Но лучше перед оформлением этих выплат обращаться в МФЦ или фонд – для уточнения списка документов. К примеру, если вы ликвидировали предприятие, то, возможно, понадобятся документы о закрытии ИП. Если у вас на попечении старый человек, то также потребуются дополнительные документы, чтобы увеличить число баллов, а это напрямую скажется на будущих суммах.

Основы расчета

Основывается расчет на количестве пенсионных баллов. На сегодняшний день это 7.83. В 2021 году их станет 10, следовательно, пенсия будет расти в цифровом выражении. И если умножить количество баллов на стоимость одного балла – сегодня это 78, 8 рубля, то получим 758.80 рублей. Если предприниматель будет отчислять максимальные взносы, которые сегодня составляют – более 154 тысяч рублей, то его планируемая пенсия может быть 35-45 тыс. рублей. Это лишь при условии, что ИП каждый месяц оплачивает максимальные суммы.

Если производить приблизительный расчет по формуле с показателями на сегодняшний день, где ИПК=11,4, то получаются смешные деньги для пенсии – 5 тысяч 700 рублей. Нужны ли эти деньги тем, кто умеет зарабатывать? Вопрос не требует ответа.

В основе расчетов — фиксированная выплата — 4805 руб. 11 коп., стоимость одного пенсионного коэффициента — 78,58 руб. И если считать пенсию ИП, к примеру, за двадцать лет, то получится шесть с лишним тысяч. Это не устроит ни только предпринимателей, но и бюджетника или другого наемного работника. Стоит задуматься о вложениях, пока деньги работают в бизнесе – откройте счет или вложите в ценные бумаги, также можно оформить накопительную пенсию.

Какие предприниматели имеют права на страховую пенсию?

Те предприниматели, которые вели деятельность и отчисляли налоги, получат и пенсию. Основные условия:

- начисление ежемесячное заработной платы;

- стаж;

- учет не страховых периодов;

- обязательные страховые отчисления с сумм прибыли;

- уплата 6% налогов – по упрощенной схеме.

Кто честно перечислял все страховые взносы, получат пенсию, но насколько она будет достойной – это вопрос. Есть надежда, что законы будут корректироваться, и ИП не будет настолько ущемлен всеми формулами и расчетами в получении достойных сумм в старости.

Как повысить уровень жизни на пенсии?

Для улучшения уровня жизни на пенсии рекомендуем иметь накопительную часть пенсии и личные сбережения

На пенсионные деньги повысить уровень жизни невозможно. Поэтому любому человеку, пока он дышит и двигается, стоит продолжить предпринимательство. Иначе ни о каком уровне речи быть не может. Вернее, может – об уровне за чертой бедности. Только работа, предпринимательство, связи, контракты. Доходы помогут вам встретить безбедно старость. И лучше найдите себе надежную замену на вашем поприще – сына, племянника. Брата, чтобы кто-то продолжит зарабатывать деньги честным трудом, и тогда вам не придется бедствовать и ждать свои пять с лишним тысяч.

Лучше отчислять сбережения в негосударственные пенсионные фонды и иметь накопительную часть, чтобы в старости ею воспользоваться. Подумайте заблаговременно о дивидендах, которые вы вправе получать в те годы, когда работать будет уже тяжело. Не стоит надеяться на формулы и баллы. Индексы и коэффициенты, пока они крайне низки, а общая сумма после расчетов – грустная и недостойная.

Видео — ИП и его пенсия

3-НДФЛ для налогового вычета 2020 образец заполнения: кому положены и как оформить

3-НДФЛ для налогового вычета 2020 образец заполнения: кому положены и как оформить  Справка о неполучении единовременного пособия при рождении ребенка: варианты оформления справки

Справка о неполучении единовременного пособия при рождении ребенка: варианты оформления справки  Может ли муж получить налоговый вычет за жену, если она не работает: способы оформления

Может ли муж получить налоговый вычет за жену, если она не работает: способы оформления  Оплата больничного после увольнения: условия и порядок оплаты

Оплата больничного после увольнения: условия и порядок оплаты  Ипотека под материнский капитал в 2020 году от Сбербанка калькулятор: условия кредита

Ипотека под материнский капитал в 2020 году от Сбербанка калькулятор: условия кредита  Как начисляется пенсия по инвалидности: виды выплат и надбавок

Как начисляется пенсия по инвалидности: виды выплат и надбавок