Имущественные налоги – сборы, которые взымаются с физических лиц в казну муниципальных образований или же, например, городов федерального значения. Как понятно из их обобщенного наименования, они налагаются непосредственно на имущество граждан. Если вы обладаете какими-либо материальными благами, обложенными налогами, вам регулярно будут поступать письма от Федеральной налоговой службы, в которых будет обозначаться просьба об осуществлении этого мирного гражданского долга.

Сегодня получить справочную информацию относительно льгот и ставок налогов, актуальных для вашего региона, можно с помощью сервиса ФНС и других онлайн-программ

Конечно, для тех, кто не понимает, за что он платит, служба подготовила специальный сервис, где содержится справочная информация о ставках и льготах по имущественным налогам для каждого региона страны. Располагается она по этой ссылке: www.nalog.ru/rn50/service/tax/. Однако, если вас интересуют не частности, а общие сведения, предлагаем вам изучить собранную в данной статье информацию.

Разновидности имущественных налогов

Содержание статьи

Итак, существует определенное количество разновидностей имущественных налогов – всего 4 наименования. Давайте приступим к рассмотрению их классификации в нижеследующей таблице.

Существует несколько основных разновидностей имущественных налогов, большая часть которых облагает сборами физических лиц

Таблица 1. Виды имущественных налогов и соответствующие им предметы налогообложения

| Разновидность | Описание |

|---|---|

| Транспортный налог физических лиц | В случае с данным налоговым сборам к объекту налогообложения можно отнести любые транспортные средства, находящиеся во владении у гражданина Российской Федерации, а именно: · автомобили; · мото-транспорт; · вертолеты; · самолеты; · катера; · яхты; · иной транспорт наземный, водный, воздушный. |

| Земельный налог с физических лиц | В ситуации с искомым налоговым сбором объектом, за владение которым производится взимание денежных средств, является непосредственно земельная территория, коей владеют уплачивающие сбор граждане. |

| Налог на имущество с физических лиц | В данном случае имущественный налог будет взыматься непосредственно с объектов недвижимости, а именно: · домов; · квартир; · комнат; · дач; · коттеджей; · зданий иного типа. |

| Налог на имущество организаций | Объектом, облагаемым налогом имущественного характера, по отношению к организациям, работающим на нашей территории, является любая недвижимость, даже та, которая: · получена на доверительное управление; · взята в пользование; · находится во временном владении; · получена посредством заключения концессионного соглашения. При этом, данная недвижимость должна быть учтена на балансе организации в качестве одного из основных ее средств. |

Выплата средств производится либо по вашему месту проживания, либо по тому адресу, который отражает местонахождения имущества, облагаемого сбором

Уплата вышеупомянутых налоговых сборов осуществляется гражданами:

- либо по месту проживания их самих, как налог на средства передвижения;

- либо по месту расположения объекта, подлежащего обложению сбором, как, например, налог на земельные владения или имущественное взыскание.

Так, к примеру, проживая в Москве, и имея в собственности квартиру в Кемеровской области, гражданин должен будет уплачивать средства именно после того, как получит уведомление от налоговой службы г. Кемерово (или иного города области, где располагается имущество).

Формирование бюджета и имущественные налоги: куда уходят уплачиваемые нами деньги

Как мы уже говорили выше, налоги данной категории будут исчисляться непосредственно в бюджеты местного уровня, а потому именно с их помощью производится функционирование различного рода региональных социальных программ, к коим относятся, как правило:

- прокладывание новых путей сообщения;

- строительство школ и иных образовательных учреждений;

- обустройство парковых территорий и прочие мероприятия аналогичного характера.

Если отслеживать, какой именно имущественный налог приносит казне больше всего средств, то можно присудить сборам следующие места.

Наибольший объем поступлений в казну обеспечивается именно имущественным налогом, взымаемым непосредственно с организаций

- Первое место по праву отдано имущественному налогу, взымаемому с организаций. Дело в том, что именно на его счет приходится основная доля поступлений в местный бюджет.

- Далее по счету идет налог на владение земельным участком. В данной ситуации также будет интересно отметить, что по данному налогу все больше платят юридические лица.

- На третьем месте находится налог, взымаемый с транспортных средств, и в данном случае уже превалирует поступление платежей именно от физических лиц.

- Меньше всего приносит денег налог на имущество физических лиц.

Кто является плательщиками налогов имущественного характера

Как вы уже могли понять, уплату налогов имущественной категории осуществляют следующие лица:

- физические, то есть обычные люди;

- организации.

Если рассматривать категорию, идущую в вышеуказанном списке первой, то можно обозначить более узкие группы лиц, вынужденных перечислять налог в пользу страны.

Так, уплату земельного налога осуществляют граждане, которые:

- имеют территорию в собственности;

- унаследовали землю в пожизненное владение;

- владеющие землей на праве постоянного использования, не ограниченного временными рамками.

Базой налогообложения в данном случае будет не величина земельного участка или его ландшафтные особенности, а кадастровая стоимость территории, максимально приближенная к рыночной цене.

Уплачивать налог на владение средством передвижения должны физические лица, которые приобрели транспортное наименование, и осуществили его государственную регистрацию в органах Государственной инспекции безопасности дорожного движения, или прочих органах, занимающихся постановкой транспорта на учет.

В данном случае базой, подлежащей обложению налогом, будет являться (чаще всего) мощность автомобиля, исчисляемая в количестве лошадиных сил.

Выплаты налога на имущество физических лиц производятся гражданами, которые произвели регистрацию прав собственности на жилые объекты различного типа:

- дома;

- квартиры;

- таунхаусы;

- коттеджи;

- дачи и т.д.

Налоговой базой, определяющей величину уплачиваемого в казну сбора, будет кадастровая стоимость объекта недвижимости, то есть, как мы уже говорили, максимально приближенная к рыночной цене сумма. Ранее определение производилось на основе инвентаризационной стоимости, однако данное правило было изменено ввиду того, что она слишком разнилась с реальным ценовым показателем.

Кто занимается начислением налогов имущественного характера

Налоги искомой разновидности, назначаемые физическим лицам и организациям, рассчитываются и начисляются налоговыми органами.

Уведомление от налоговой получает ежегодно каждый гражданин, который имеет во владении какое-либо имущество, но иногда случаются и ошибки

Сведения, на основе которых производятся все расчеты, передаются непосредственно в инспекцию из регистрационных структур государства. Так, например, данные о вашем транспортном средстве и количестве его лошадиных сил, предоставляет в налоговую службу ГИБДД.

Узнать о том, что был начислен налог, вы сможете из уведомления, которое на бумажном носителе пересылается на ваш адрес. Внутри искомого уведомления будут указаны:

- величина требуемых к уплате денежных средств;

- срок, в течение которого вы должны перечислить деньги в казну государства.

Обратите внимание: что уведомление поступает к вам заблаговременно, примерно за месяц до того, как наступит срок выплаты.

Что делать, если вы не получили налоговое уведомление

Многие граждане нашей страны думают, что не получив уведомление с требованием оплатить налоговый сбор, они автоматически освобождаются от данной ответственности. На деле же это полностью ложное видение вопроса.

Так, начиная с 1 января 2015 года, в силу вступил закон, согласно которому сегодня плательщики налоговых сборов должны сообщать в Федеральную налоговую службу о том, что они не получили налоговое уведомление. И кроме того, в этом случае они должны также упомянуть, за какие объекты, находящиеся у них во владении, они могут и должны выплатить налог.

Успейте оплатить налог до окончания периода его приема, чтобы не получить штрафны санкции от государства

Сообщение, содержащее все вышеописанные данные, должно быть направлено с Федеральную налоговую службу относительно каждого из объектов имущественного характера, находящихся в собственности у лица.

Так, если квартира была приобретена непосредственно в 2018 году, но вы не получили по ней уведомлений, то до наступления 2020 года вы обязаны подать в налоговую соответствующее заявление.

Получается, что в том случае, если вы не получите уведомление, вам лучше проявить инициативу. В противном случае вы не просто будете неправы, но и получите, согласно закону, соответствующие санкции. Так, в первую очередь вас привлекут к ответственности путем назначения штрафа, величина которого составит 20% от невыплаченной вами в пользу государственной казны суммы налогового сбора.

На сегодняшний день сроком перечисления средств, до которого вы можете «тянуть» с оплатой после получения соответствующего сообщения является 1 декабря каждого года.

Ставки имущественных налогов

Обозначить конкретные ставки для каждого из имущественных налогов, рассматриваемых нами в сегодняшней статье, не представляется возможным, так как для каждого из субъектов нашей страны они будут разными.

Так происходит ввиду того, что средства, поступающие в казну ввиду выплаты гражданами и организациями налогов обозначенной категории, оседают в местных бюджетах муниципальных образований. За уточнением информации для конкретного региона советуем вам вновь обратиться к официальному сервису, представленному Федеральной налоговой службой, упоминаемому нами в самом начале статьи.

Льготы по имущественным налогам

Как известно, в качестве одной из мер поддержки для социально менее защищенных слоев населения, государство разработало систему льгот, способных облегчить их бремя выплаты налогов.

Существует несколько уровней льгот, предоставляемых гражданам России сегодня:

- федеральные льготы, которые закреплены в налоговом кодексе Российской Федерации, и действуют по всей территории страны, не подлежащие отмене на региональном и местом уровне даже в том случае, если установлены на налоги области или муниципального образования;

- региональные льготы, которые закреплены нормативно-правовыми актами субъектов нашей страны, и имеют ту же значимость, что и федеральные, но действуя при этом лишь для налогоплательщиков, проживающих в конкретном регионе;

- местные льготы, которые вступили в силу в результате проявленной властями муниципальных образований инициативы, которые имеют силу только на территории искомого образования, если на его территории содержится недвижимое имущество налогоплательщика.

Налоговые льготы никак не могут быть едиными, так как многие из них устанавливаются исключительно на уровне муниципальных образований

Как вы могли понять, единых для всей страны льгот немного, а в остальном в каждом регионе действуют уникальные послабления для граждан. Рассмотрим наиболее важные из них.

Льготы по транспортному налогу

Искомый налог соответствует по уровню региональному бюджету. Посему, все послабления, которые существуют по искомой выплате, установлены:

- законодательными актами, действие которых распространится на всю Федерацию;

- региональными законами.

Что касается федеральных послаблений относительно данного налога, они будут зависеть исключительно от:

- типовой разновидности каждого конкретного транспортного средства;

- мощности мотора автомобиля.

Прочих основания налоговым кодексом нашей страны не предусматривается, однако, на региональном уровне они все же оговариваются.

Итак, в большинстве регионов произведен отказ от обложения транспортным налогом средств передвижения, которые:

- принадлежат к категории легковых автомобилей мощностью до 100 лошадиных сил, находятся во владении у лиц, имеющих официально подтвержденный статус инвалидов,

- лодок весельных и моторных, у которых имеется двигатель небольшой мощности (до 5 лошадиных сил);

- автомобили угнанные (при условии, что хозяин украденного транспортного средства смог доказать факт его угона, и имеет соответствующую справку ОВД);

- специализированная техника, принадлежащая организациям, занимающимся производством сельскохозяйственной продукции;

- судна, занятые в водном промысле;

- прочие транспортные средства, перечисленные в НК России.

При этом, властями регионов могут быть также предусмотрены всяческие послабления дополнительного характера также и для конкретных категорий плательщиков налогов, например:

- гражданам малоимущим, то есть нуждающимся;

- семьям, имеющим 3-5 и т.д. несовершеннолетних детей на содержании;

- героям Советского союза или России;

- ветеранам Великой Отечественной Войны;

- ветеранам иных боевых действий;

- военным инвалидам;

- лицам, владеющим автомобилями небольшой мощности.

Обратите внимание: в некоторых областях транспортный налог полностью отменен для лиц, достигших пенсионного возраста, даже если у них в собственности находится машина.

Разумеется, уточнять, какие льготы будут актуальными именно для вас, нужно, как мы и говорили, в индивидуальном порядке, посредством обращения:

- либо к сервису Федеральной налоговой службы, о котором мы уже несколько раз сегодня упоминали;

- либо к непосредственно сотрудникам службы по телефону.

Земельный налог

Величина земельного налога определяется согласно кадастровой стоимости облагаемого данным сбором объекта

Поскольку искомый налоговый сбор можно отнести к уровню местному, все льготы, его касающиеся, устанавливаются и муниципалитетом, и федерацией. Так, Налоговый Кодекс содержит полный перечень лиц, которые освобождены в силу тех или иных обстоятельств от интересующих нас выплат.

Так, относительно целого перечня лиц, выплачивающих налоги, предусматривается возможность по уменьшению величины налогооблагаемой базы на 10 тысяч рублей. Уточняйте в упоминаемых в данной статье источниках о том, какие еще послабления положены жителям вашего муниципального образования.

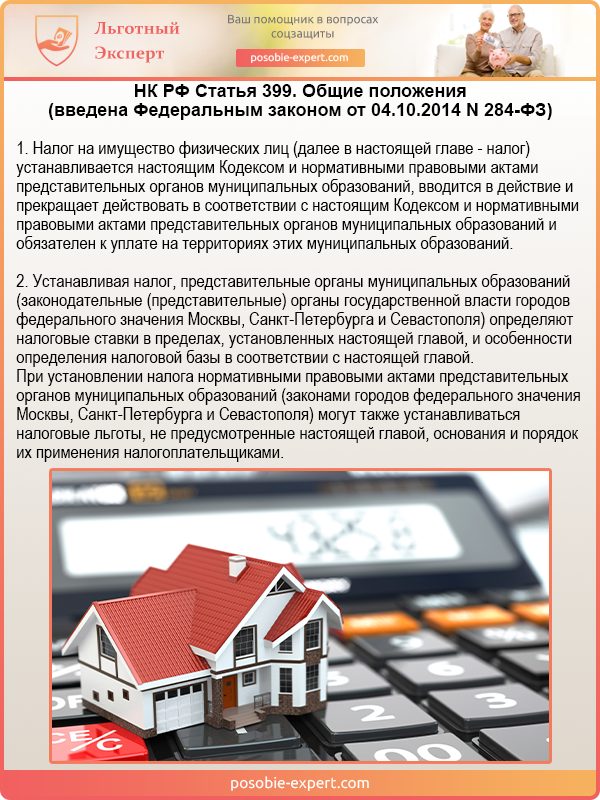

Имущественный налог

Преференции по налогу данной разновидности будут отличаться согласно субъектам налогообложения, по которым производится его взимание. Таким образом, он делится на:

- сбор с имущественных благ организаций;

- сбор с материального состояния физических лиц.

При этом, сбор для граждан относится к местному уровню, в связи с чем льготы по нему обозначаются законодательными актами, установленными на местном уровне.

Организации же платят за свое имущество в бюджет региона.

Узнайте условия, актуальные для вашего Субъекта страны в интернете, на сервисе налоговой службы или иных электронных пространствах

Льготы для физических лиц по данному налогу подразумевают довольно широкий перечень категорий граждан, которые могут быть освобождены от выплаты искомого платежа. Речь идет, как правило, об:

- инвалидах;

- ветеранах;

- героях страны;

- военнослужащих и т.д.

Что касается организаций, то поблажки чаще всего полагаются религиозным образованиям, налогоплательщикам, работающим с инвалидами и т.д.

Как при покупке квартиры или дома вернуть 13 процентов от уплаченного подоходного налога, читайте в нашей статье — Имущественный вычет, его размер и получение.

Подведем итоги

Получить справочную информацию о налогах имущественного характера вы можете на сайте ФНС. Разумеется, результаты запроса будут разительно отличаться в зависимости от того, в каком регионе вы проживаете, и каким имуществом владеете. Чтобы узнать интересующие сведения, вы можете осуществлять поиск в интернете и без помощи данного сервиса, просто вбив соответствующий вашему интересу запрос в поисковой строке. Ну и третий, консервативный, но, пожалуй, довольно простой вариант – позвоните в налоговую инспекцию вашего города или по горячей линии Федеральной службы и уточните все интересующие вас нюансы.

Видео — Справочная информация о ставках и льготах по имущественному налогу

3-НДФЛ для налогового вычета 2020 образец заполнения: кому положены и как оформить

3-НДФЛ для налогового вычета 2020 образец заполнения: кому положены и как оформить  Справка о неполучении единовременного пособия при рождении ребенка: варианты оформления справки

Справка о неполучении единовременного пособия при рождении ребенка: варианты оформления справки  Может ли муж получить налоговый вычет за жену, если она не работает: способы оформления

Может ли муж получить налоговый вычет за жену, если она не работает: способы оформления  Оплата больничного после увольнения: условия и порядок оплаты

Оплата больничного после увольнения: условия и порядок оплаты  Ипотека под материнский капитал в 2020 году от Сбербанка калькулятор: условия кредита

Ипотека под материнский капитал в 2020 году от Сбербанка калькулятор: условия кредита  Как начисляется пенсия по инвалидности: виды выплат и надбавок

Как начисляется пенсия по инвалидности: виды выплат и надбавок