После радости по поводу последней выплаты по кредиту, который был заключен на приобретение квартиры, семье не следует расслабляться. Важно не только выплатить всю сумму, но и снять обременение в виде ипотеки с недвижимости. Обязательно следует правильно и вовремя оформить документы, чтобы приобретение было в радость всем членам семьи.

Что такое обременение

Содержание статьи

Следует разобраться, что является обременением? Недвижимость, на которой имеется обременение, прежде всего имеет определенные ограничения по распоряжению ею. Проживающие в такой квартире жильцы не могут быть ее полноправными хозяевами. Они не имеют права заключать и подписывать договоры о продаже, обмену или аренде, а также завещать или дарить имущество.

К основным видам обременения относятся:

- ипотека (залог). На любую квартиру, купленную с помощью заемных средств, всегда оформляется залоговый договор. До полного погашения кредита недвижимость находится в собственности банка, который внёс всю сумму за квартиру.

- арест. Разновидность обременения, которая обычно налагается государственными органами на жильё из-за имеющихся долгов у его владельцев. Только после внесения долга с квартиры будет сняты ограничения.

- аренда. При передаче жилья во временное пользование другим людям заключается договор, который ограничивает права распоряжения квартирой. Собственник получает плату за предоставление проживания в своей квартире другим лицам.

- доверительное управление. Если владелец не может самостоятельно распоряжаться своим имуществом (переехал жить заграницу или в другой регион), он заключает соглашение с лицом, которое будет доверителем. Данный документ может быть составлен как на определенный срок, так и быть бессрочным. В последнем варианте такой вид обременения снимается только в случаях смерти одной из сторон или отказа лица, назначенного доверителем.

Недвижимость, на которой имеется обременение, прежде всего имеет определенные ограничения по распоряжению ею

Ипотека с материнским капиталом

Государство выделяет каждой семье, в которой с 2007 года по 2022 год появился 2-ой или любой последующий малыш, денежные средства в виде МСК. Его сумма составляет в 2019 году 453 026 рублей. В последующем прогнозируется ее рост.

| Год | Размер МСК (руб.) |

|---|---|

| 2018 | 453026 |

| 2019 | 453026 |

| 2020 | 470241 |

| 2021 | 489051 |

Имеется пять направлений использования МСК:

- Улучшение жилищных условий.

- Оплата образования детей и связанных с ним затрат.

- Пенсионные накопления для матери.

- Оплата реабилитационных расходов ребенка-инвалида.

- Ежемесячные поступления на содержание малыша до 1,5 лет.

Среди изложенных направлений на сегодняшний день самым востребованным является 1-й вариант использования госпомощи — улучшение условий проживания семьи. Только при направлении средств МСК на покупку недвижимости с использованием ипотеки ими можно воспользоваться до наступления 3-летнего возраста малыша, рождение которого считается основанием для получения госпособия (ФЗ №256 от 29/12/2006 года статья 10). Причём потратить их можно:

- в качестве денежных вложений на покупку комнаты или квартиры;

- расходы на строительство или расширение частного дома;

- для оплаты кредита. МСК разрешается использовать не только на первичный взнос, но и на погашение уже имеющегося кредита или на оплату начисленных процентов.

Последний вид вложения средств МСК является ипотекой. Ее суть состоит в том, что приобретаемая недвижимость оформляется в залог кредитором и находится у него в собственности до полной выплаты заемщиком всей суммы кредита. При этом кредитуемое лицо вправе пользоваться и владеть квартирой. Причем на некоторые сделки имеются ограничения (продажа или обмен), другие возможно осуществить только при наличии разрешения кредитора (перепланировка, ремонтные работы). Также происходит разделение ответственности за содержание ипотечной квартиры. Текущий ремонт полностью ложится на плечи заемщика, а работы по капитальному следует согласовывать с кредитором.

Заключение договора ипотеки является гарантией возврата всей суммы кредита, переданной банком покупателю жилья. Ипотеку можно оформить как на квартиру в новостройке, так и на жилье из старого фонда.

Установление обременения

При оформлении ипотеки с использованием МСК следует пройти следующие этапы:

Этап 1. Поиск организации

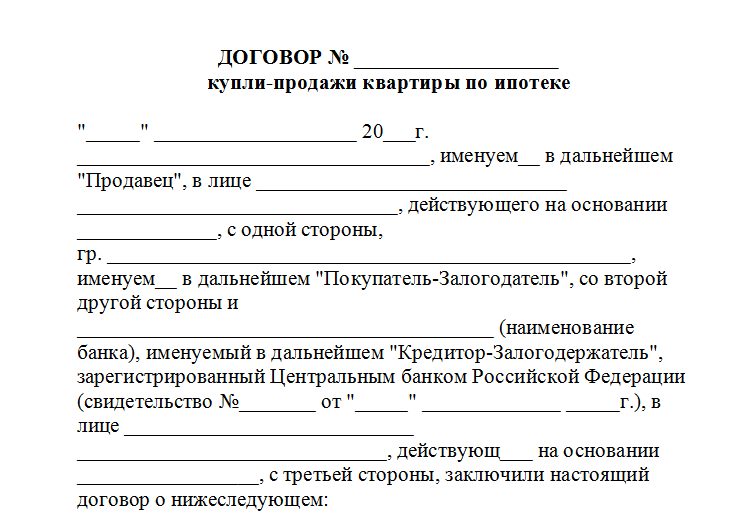

Поиск подходящей кредитной организации, которая не только устроит клиента по условиям кредитования, но и примет в качестве оплаты ипотеки средства МСК. Не все банки готовы заключать такие сделки, так как госсредства из ПФР поступают на счет банка не сразу, а только через два месяца после оформления ипотечного договора (бланк договора для продажи/купли квартиры по ипотеке Сбербанка можете здесь ![]() скачать, а образец

скачать, а образец ![]() тут).

тут).

Этап 2. Выбор квартиры

Основным критерием выбора квартиры является требование к ее местонахождению. Она должна располагаться в том же регионе, что и банк. Также при поисках жилой недвижимости следует обращать внимание на то, в каком доме находится квартира. Он не должен быть ни ветхим, ни аварийным. Иначе впоследствии сделка может быть признана недействительной

Этап 3. Обращение в банк

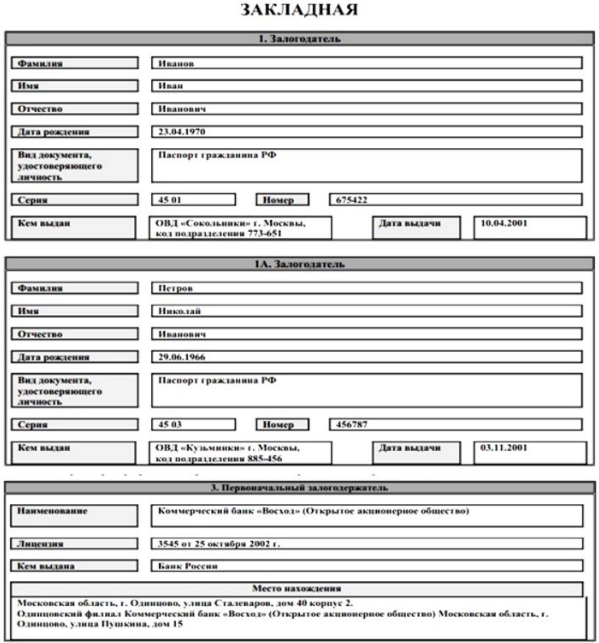

После определения с жильем следует опять обратиться в банк и составить договор (ФЗ №102 от 16/07/1998 года статья 9), по которому кредитные средства поступят продавцу квартиры. Одновременно с этим документом оформляется закладная, по которой недвижимость принадлежит кредитору до внесения всей суммы заемщиком (ФЗ №102 статья 13). Оба документа обязательно проходят регистрацию в Росреестре. У каждой из сторон остается по заверенному экземпляру ипотечного договора. Закладная хранится весь срок в банке.

Для принятия положительного решения банку понадобятся:

- справка о доходах семьи;

- справка о наличии средств на счете МСК;

- договор, оформленный с продавцом квартиры.

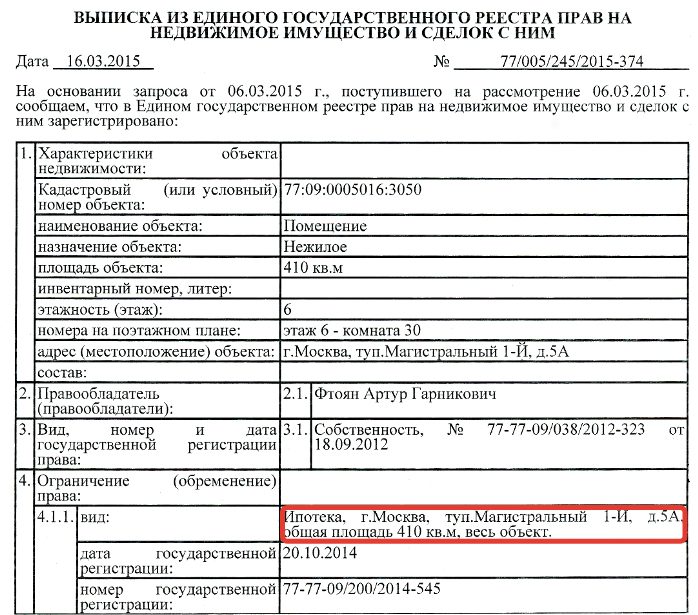

Запись об ограничении вносится в кадастровый паспорт на квартиру в Росреестре (ФЗ №102 статья 11). При этом госпошлина за такую операцию составляет 1000 рублей.

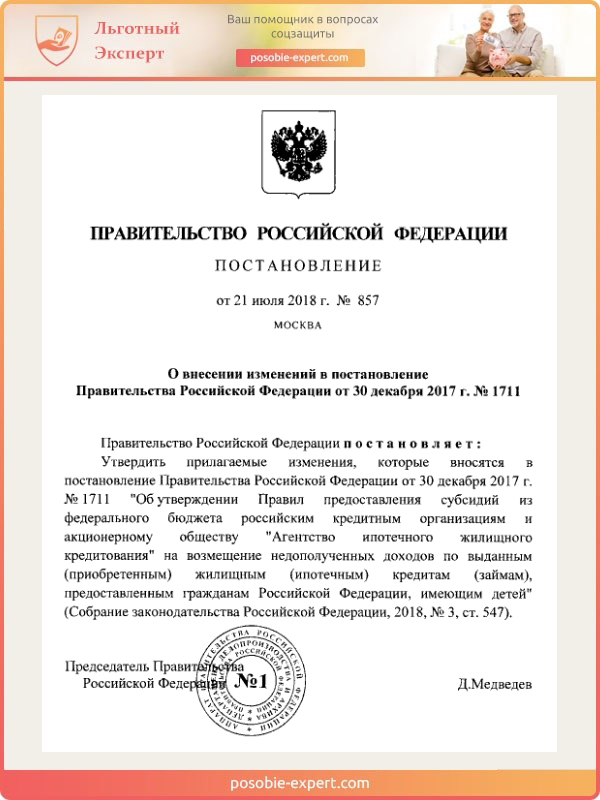

Важно! Оформить ипотеку на выгодных условия (6% годовых) сможет семья, в которой появился 2-ой или любой последующий малыш в период времени с 01/01/2018 по 31/12/2021 года (Постановление Правительства № 1711 от 30/12/2017 года).

Этап 4. Обращение в ПФР

Следующим шагом является обращение в ПФР. Нужно подать заявление от имени владелицы сертификата. Обязательно указывается выбранный вариант вложения госсредств. Кроме заявления потребуются следующие бумаги:

- паспорт и СНИЛС владелицы сертификата МСК;

- бумаги о рождении всех детей;

- сертификат МСК;

- обязательство о долях собственности между членами семьи;

- брачное свидетельство;

- договор кредитования;

- бумаги на квартиру: кадастровый и технический паспорта или выписка из Росреестра.

Важно! При использовании МСК законодательство требует, чтобы приобретаемая собственность оформлялась между всеми членами семьи в равных частях. Сделать это можно только, когда недвижимость находится в собственности. Но при ипотечном кредитовании квартира принадлежит банку. Поэтому и заверяется нотариально документ об обязательствах на выделение долей.

Этап 5. Решение

Постановление «Об утверждении Правил предоставления субсидий из федерального бюджета..» от 21 июля 2018г. N 857

При рассмотрении поданной заявки о выделении средств МСК в течение месяца выносится решение. Если оно положительное, то еще через месяц деньги перечисляются на специальный счет в тот банк, где у владелицы сертификата подписан договор ипотечного кредитования.

В течение всего срока кредитования заемщик выплачивает всю сумму.

Снятие обременения

После внесения всех денег в банк квартира еще не будет считаться собственностью семьи. Данная процедура не происходит автоматически. Заемщик обязательно должен сделать это самостоятельно (ФЗ №102 от 16/07/1998 года статья 25).

Важно! При покупке жилья с помощью средств МСК переоформление должно быть сделано в течение полугода после выплаты ипотеки. Снятие ограничений с жилья происходит бесплатно, никакой госпошлины оплачивать не нужно.

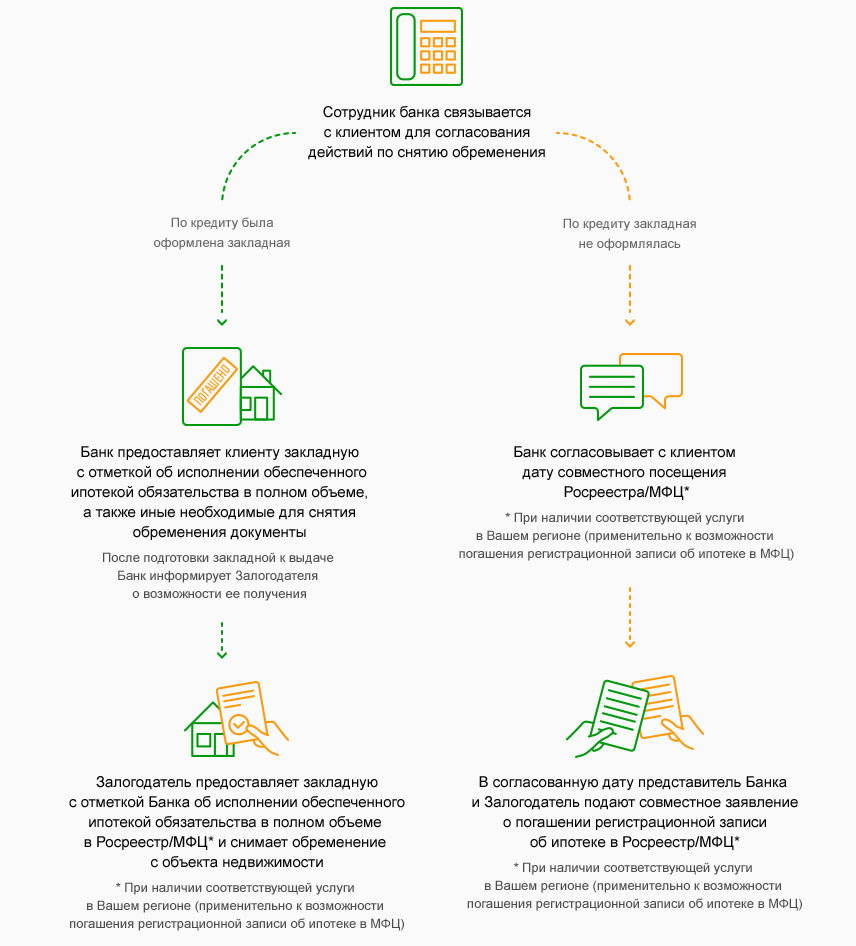

Следует собрать документы для предоставления их в Росреестр. Такая же услуга предоставляется сотрудниками МФЦ. В этом случае процедура получения ответа займет на 1-2 дня больше. Для снятия ограничений с жилья понадобятся следующие бумаги:

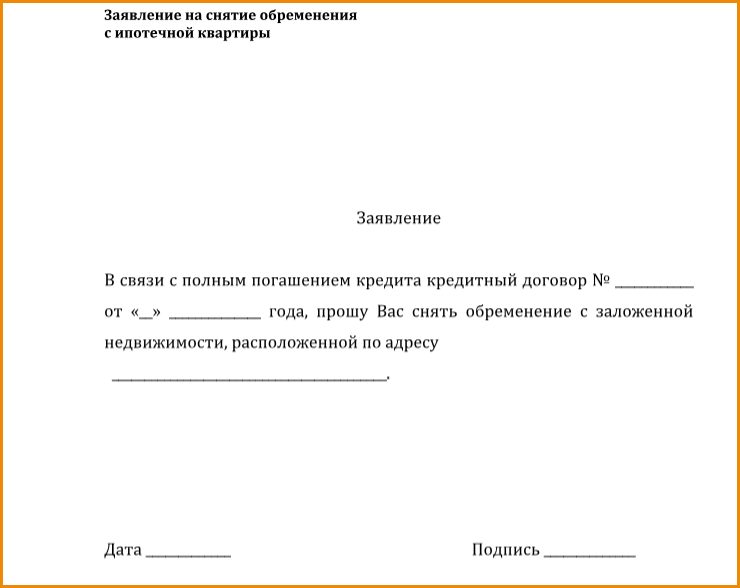

- заявление с просьбой о снятии ограничений с недвижимости. При заполнении вносятся данные, куда направляется документ и от чьего имени. В заявлении следует указать причину обращения, которой является выплата всей суммы за квартиру. Обязательно вносится номер и дата ипотечного договора, номер закладной и кредитное учреждение, в котором одалживались деньги. Проставляется дата составления и подпись заявителя. В конце перечисляется список всех прилагаемых бумаг (пример заявления на снятие обременения с квартиры по ипотеке можете здесь

скачать);

скачать); - договор между заявителем и кредитной организацией на выдачу денег;

- выписка из банка о внесении полной суммы и справка об отсутствии каких-либо долгов;

- копия закладной.

Важно! Полученные банковские выписки действительны только в течение одного календарного месяца. После этого бумаги утрачивают свою силу и придется обращаться за документами снова.

Заявка непосредственно в Росреестре рассматривается не более 3-х дней. Это время необходимо, чтобы банковские специалисты доставили закладную на квартиру в Росреестр и на ней проставили штамп о погашении документа. С этого момента действие закладной прекращается.

И эта процедура не является окончательной. Новым владельцам квартиры потребуется еще обратиться в Росреестр для переоформления всех бумаг, связанных с приобретенной недвижимостью. Если снятие обременения проводится бесплатно, то переоформление — процедура платная. Нужно обязательно зафиксировать в кадастровом паспорте, что с квартиры все ограничения сняты. Госпошлина за изменения в регистрационную запись Росреестра составляет 350 рублей. Получение на руки новой выписки на недвижимость дополнительно составит 400 рублей при предоставлении ее на бумаге и 200 рублей в электронном виде.

Также необходимо переоформить документ на собственность. Согласно заключенному раннее обязательству квартира оформляется в равных частях для всех домочадцев, то есть каждому из членов семьи выделяется равная доля, которой он может согласно ГК РФ статье 246 распоряжаться по своему усмотрению. Такой процесс также не бесплатен. Госпошлина по нему составляет 200 рублей при расположении квартиры в многоквартирном здании (НК РФ статья 333.33).

Если новые владельцы получили отказ в снятии обременения, то им следует направить исковое заявление в суд. К нему нужно приложить:

- копии паспортов и свидетельств;

- копию ипотечного договора;

- копии выписки банка об отсутствии долга по кредиту;

- письменный отказ из Росреестра;

- копию закладной на квартиру.

В судебной инстанции подобные вопросы рассматриваются 2-3 месяца. При вынесении решения в пользу истца требуется повторно перенаправить все документы на снятие ограничений с квартиры.

Залог имеет срок исковой давности, который определен тремя годами. В случае, если заемщик не внес всю сумму до окончания действия договора, а кредитор не требует ее уплаты в течение 3-х лет, то заемщик вправе подать заявление в суд о снятии залогового обременения на квартиру.

Продажа квартиры с обременением

Существуют такие ситуации, когда семья, оформив квартиру в ипотеку, понимает, что взяла на себя непосильный груз. Принимается решение продать еще не выкупленное жилье. Сложность данного процесса заключается в том, что, с одной стороны, сделка совершается с имуществом, находящемся в залоге, а с другой стороны, в ней принимают участие несовершеннолетние лица. Поэтому важно получение нескольких согласий на ее проведение.

Согласие банка, с кем заключен договор. Такой документ можно получить от кредитора только в том случае, когда он не теряет своей выгоды и не несет дополнительных затрат. Возможно 2 варианта решения этой проблемы:

- Квартира выкупается полностью у банка новым покупателем. В этом случае часть средств, которые были уже внесены за жилье, возвращаются прежним покупателям, а часть оставшейся стоимости перечисляется банку со счета нового клиента.

- Квартира остается в ипотеке, происходит перерегистрация закладной, на которой вносится отметка о новом владельце (ФЗ №102 статья 48), и кредитного договора в Росреестре. Сумма, внесенная ранее семьей, возвращается ей новым покупателем.

Согласие органов опеки, которые должны убедиться, что интересы детей при продаже ипотечной квартиры не пострадают. На решение семьи купить равноценную квартиру, но в другой местности, где стоимость 1 кв. метра дешевле, сотрудники опеки не имеют обычно никаких возражений.

Иногда семейный союз распадается и это не может остановить ни наличие детей, ни долговых обязательств. Решение данной ситуации имеет 3 возможных варианта:

- Родители продолжают выплачивать долг по ипотеке, не составляя никаких новых соглашений.

- Имеющийся договор делится между взрослыми членами семьи и по каждой части составляется свой график выплат. Перезаключаются 2 новых договора.

- Один из родителей решает продать другому часть своей доли, которая ему причитается в данной недвижимости. В этом случае обязанность по выплате ипотеки ложится только на оставшегося с семьей родителя.

Обременение в виде доверительного управления

При покупке жилья на вторичном рынке можно столкнуться с тем, что недвижимость имеет обременение в виде доверительного управления. Суть данного ограничения состоит в том, что непосредственный собственник передает полномочия по распоряжению жильем доверенному лицу на определенный срок. Именно поэтому необходимо узнать, с кем заключается сделка купли-продажи: с владельцем или доверительным управляющим. Важно ознакомиться с договором доверительного управления, узнать на какой срок он заключен и как возможно избавиться от ограничения, наложенного на имущество.

При покупке жилья на вторичном рынке можно столкнуться с тем, что недвижимость имеет обременение в виде доверительного управления

Воспользоваться средствами МСК на покупку квартиры законодательно разрешается сразу после оформления сертификата, если эта сделка совершается с использованием заемных средств. При этом на недвижимости находится обременение в виде ипотеки, которое ограничивает права проживающей в ней семьи. Снять его можно только после выплаты всего кредита. Но эта процедура не происходит автоматически. Новые владельцы должны сами подать заявку на изменение статуса недвижимости, а также переоформить свидетельство собственности.

Видео — Обременение по материнскому капиталу

3-НДФЛ для налогового вычета 2020 образец заполнения: кому положены и как оформить

3-НДФЛ для налогового вычета 2020 образец заполнения: кому положены и как оформить  Справка о неполучении единовременного пособия при рождении ребенка: варианты оформления справки

Справка о неполучении единовременного пособия при рождении ребенка: варианты оформления справки  Может ли муж получить налоговый вычет за жену, если она не работает: способы оформления

Может ли муж получить налоговый вычет за жену, если она не работает: способы оформления  Оплата больничного после увольнения: условия и порядок оплаты

Оплата больничного после увольнения: условия и порядок оплаты  Ипотека под материнский капитал в 2020 году от Сбербанка калькулятор: условия кредита

Ипотека под материнский капитал в 2020 году от Сбербанка калькулятор: условия кредита  Как начисляется пенсия по инвалидности: виды выплат и надбавок

Как начисляется пенсия по инвалидности: виды выплат и надбавок