Каждый налогоплательщик вправе рассчитывать на частичное возмещение суммы, ранее внесенной в бюджет при совершении определенных затрат, связанных с обучением, лечением, благотворительностью. При оформлении сделок с покупкой или продажей недвижимости гражданину также положен вычет, который имеет свои ограничения по размерам и времени.

Налоговый вычет

Содержание статьи

Налоговый вычет представляет возврат внесенных ранее средств в государственный бюджет налогоплательщиком. Далеко не всем, кто обращается за его получением, происходит зачисление денежных средств на счет. Для этого требуется выполнение определенных условий:

- возврат производится только лицам, имеющим российское гражданство, а также иностранным гражданам, которые непрерывно находятся на территории России более 183 дней;

- еще одним обязательным условием получения вычета является обязательная ежемесячная уплата подоходного налога. Следовательно, гражданин должен быть трудоустроен и у него должна быть оформлена «белая» зарплата.

Внесенные налогоплательщиком ранее средства в государственный бюджет можно вернуть, как налоговый вычет при выполнении определенных условий

Нельзя оформить вычет в следующих ситуациях:

- при оформлении жилья на лицо, находящееся без работы, а также на студента, ребенка или пенсионера, вышедшего на заслуженный отдых более 4-х лет назад;

- при проведении сделки между людьми, имеющими родственные связи;

- не положен вычет и на квартиру, которая была оформлена по дарственной;

- нельзя вернуть подоходный налог на жилье, приобретенное для бизнеса;

- если квартира была куплена не за счет собственных средств, а с привлечением денег работодателя, материнского капитала, военной ипотеки и других государственных субсидий, возврат оформить нельзя.

Не смогут получить обратно выплаченный ранее подоходный налог и те граждане, которые уже исчерпали положенный лимит.

Узнайте, сохраняется ли при рефинансировании ипотеки налоговый вычет, из нашей новой статьи.

Виды налогового вычета

Существует несколько видов налоговых вычетов.

Стандартный (НК РФ статья 218). Возврат полагается следующим категориям населения:

| Размер вычета | Категории налогоплательщиков |

|---|---|

| 3000 рублей |

|

| 500 рублей |

|

Также стандартный вычет положен всем работающим родителям, имеющим детей. Его размер зависит от количества несовершеннолетних граждан в семье:

- 1400 рублей предоставляется за 1-ого и 2-ого ребенка;

- 3000 рублей – за 3-его и последующего;

- 12000 рублей – за ребенка, имеющего инвалидность. Для опекунов эта сумма составляет 6000 рублей.

Важно! Если в семье только один родитель, то он имеет право на получение двойного вычета.

Стандартный вычет положен всем работающим родителям, имеющим несовершеннолетних детей, размер которого зависит от количества детей и статуса ребенка

Социальный (НК РФ статья 219). Данный вычет предоставляется на следующие виды расходов:

- средства, идущие на благотворительность. Ограничена сумма возврата: она не может быть выше 25% от полученных доходов за год;

- затраты на лечение и покупку лекарств. Максимально возможной суммой к возврату считается 120000 рублей;

- расходы на обучение. Вычет с 50000 рублей предоставляется при оплате учебы детей и со 120000 рублей за собственное обучение;

- средства внесенные на накопительную пенсию. Учитывается для расчета налогового возврата сумма в 120000 рублей.

Инвестиционный (НК РФ статья 219.1). Положен возврат 13% от внесенной суммы в инвестиции, но не более 400000 рублей за год.

Профессиональный (НК РФ статья 221). На такой вид вычета могут претендовать ИП, лица, занимающиеся адвокатской и нотариальной деятельностью, а также получатели авторских вознаграждений.

Имущественный (НК РФ статья 220). Предоставляется при совершении сделок с имуществом. К ним относятся покупка или продажа, а также расходы, связанные со строительством жилья.

Имущественный вычет

Данный вид вычета можно получить, если была совершена операция по приобретению недвижимости. Это может быть дом, квартира, комната.

Количество раз, при котором разрешено получение вычета, зависит непосредственно от года приобретения жилья:

- если сделка была заключена после 01/01/2014 года и налогоплательщик не получал ранее возврата подоходного налога, то ограничений в количестве подаваемых заявок нет. Установлен только лимит на сумму, подлежащую выплате. Она составляет 260 тыс. рублей (при расходах в 2 млн. рублей) и предоставляется раз в жизни. Подать заявку следует в течение 3-х лет с момента приобретения жилья;

- если же жилье было приобретено до 2014 года, то после получения однократного возврата НДФЛ повторно за ним нельзя обратиться.

Количество раз для получения имущественного вычета зависит от года приобретения недвижимости и суммы

Важно! До 2014 года имущественный возврат подоходного налога был привязан к приобретаемому объекту недвижимости, поэтому получить его при покупке 2-ой квартиры не представлялось возможным. После 2014 года вычет стал относиться непосредственно к налогоплательщику. Поэтому, если установленное ограничение по размеру выплаты не было полностью использовано, то разрешается им воспользоваться столько раз, пока вся сумма в 260 тыс. рублей не будет предоставлена налогоплательщику.

Например, в 2016 году была приобретена комната стоимостью 800 тыс. рублей, которая явилась основанием для возврата суммы 104 тыс. рублей (800 тыс. рублей * 13%). В 2018 году тот же гражданин купил квартиру за 3 млн. рублей. Он может повторно подать на имущественный вычет, так как у него осталась недополученной сумма 156 тыс. рублей (260 тыс. рублей – 104 тыс. рублей).

Следует отметить, что полученный до 2001 года имущественный вычет не идет в расчет, так как он предоставлялся еще по старому законодательству, которое на данный момент утратило свою силу. Поэтому при обращении гражданина за возвратом подоходного налога его просьба будет удовлетворена. Однако, если сама покупка была совершена до 2001 года, например, в 1998 году, но вычет получен после 2001 года, например, в 2002 году, то запрос от такого налогоплательщика будет решен отрицательно.

В таблице представлен размер подоходного налога, подлежащий возврату в зависимости от года приобретения квартиры.

| Период приобретения недвижимости | Сумма компенсированных расходов | Размер вычета |

|---|---|---|

| 01/01/2001-31/12/2002 | 600 тыс. рублей | 78 тыс. рублей |

| 01/01/2003-31/12/2007 | 1 млн. рублей | 130 тыс. рублей |

| 01/01/2008 и по н.вр. | 2 млн. рублей | 260 тыс. рублей |

Калькулятор расчета имущественного налогового вычета

Перейти к расчётамДокументы

Для получения имущественного вычета необходимы документы, подтверждающие приобретение имущества и право собственности на него

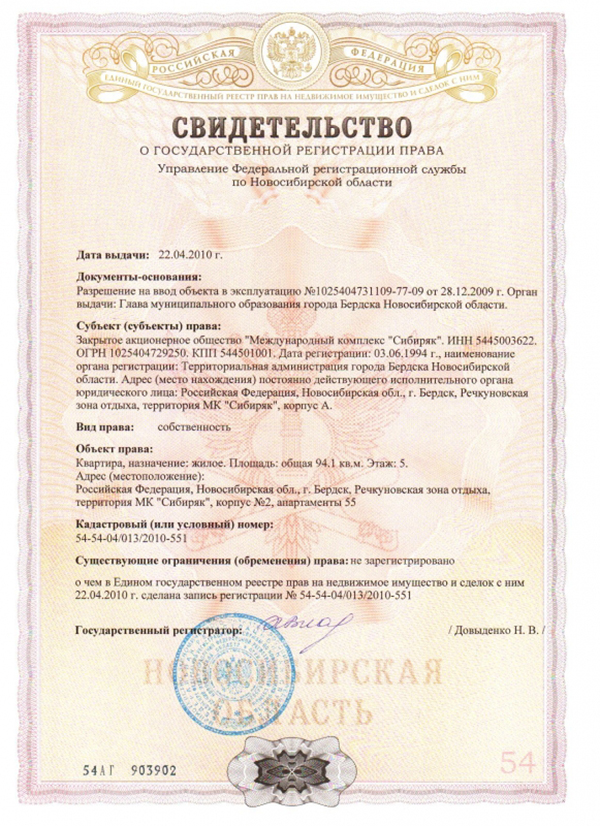

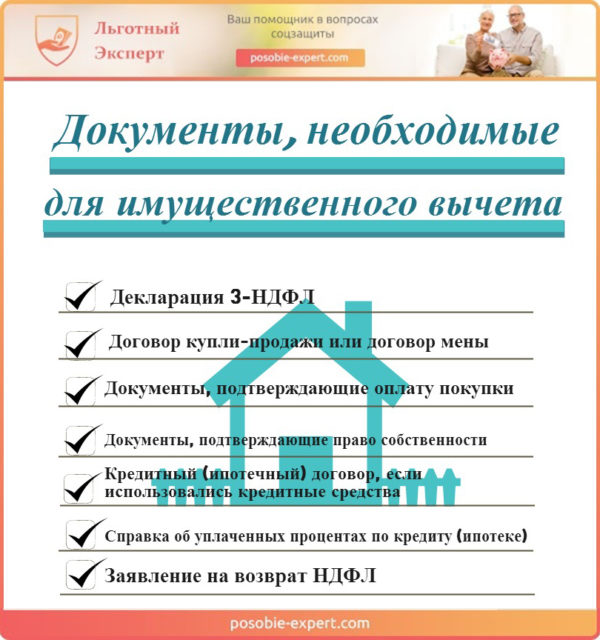

Необходимо иметь в наличии документы, подтверждающие приобретение. К ним относятся:

- регистрация собственности в Росреестре;

- акт приема в эксплуатации жилья;

- платежные документы.

Если квадратные метры приобретались с помощью заемных средств, то также потребуется договор, заключенный с банком.

Важно! Получить имущественный возврат ранее внесенного подоходного налога можно только после приема жилья в эксплуатацию и оформление на него права владения.

Способы получения

Существует 2 способа оформления вычета, которые различаются по месту получения денежных средств и по времени, когда можно направить заявку.

Особенности и пошаговый процесс оформления имущественного налогового вычета через налоговую службу и работодателя

Через налоговую можно получить всю сумму сразу, которая полагается за расчетные периоды. Но при этом подавать декларацию следует только после окончания налогового года, в котором была совершена операция по приобретению недвижимости. Если дом был куплен в январе 2017 года, то в налоговую с заявлением на возврат НДФЛ можно обратиться только после наступления 2018 года. Привязки к конкретной дате подачи декларации нет. Следует помнить, что, если документ был уже подан в налоговую за конкретный отчетный период, а затем был оформлен новый, к расчету будет принята более поздняя декларация.

Оформление вычета через налоговую проходит следующие этапы:

1 шаг. Заполнение 3-НДФЛ (здесь вы можете скачать бланк и заполненный образец).

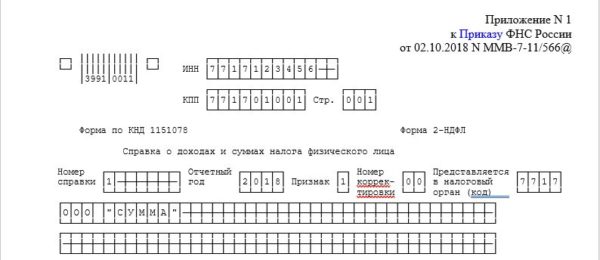

2 шаг. Получение на предприятии 2-НДФЛ.

3 шаг. Сбор всех бумаг относительно купленной недвижимости:

- документ, подтверждающий право собственности;

- договор с банком, если жилье было приобретено с помощью заемных средств;

- платежные документы, характеризующие размер расходов;

- выписка банка о выплаченной сумме процентов по кредиту с графиком их погашения;

- документ о браке и заявление о распределении долей при получении налогового вычета, если куплена совместная собственность.

Для оформления имущественного вычета нужно собрать все документы, которые касаются недвижимости и права на нее

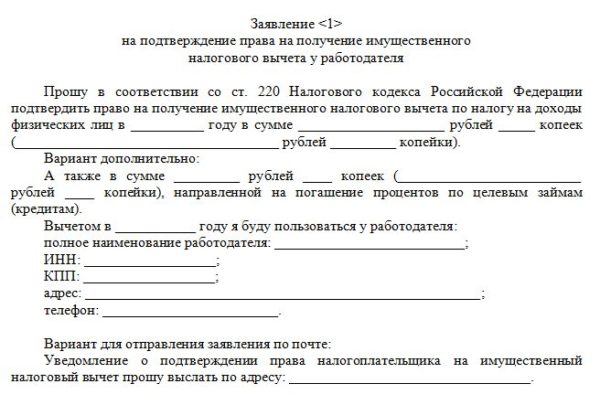

4 шаг. При передаче всех бумаг в налоговую заполняется заявление, в котором указывается на какой вид возврата подоходного налога претендует заявитель (форму заявления вы можете скачать здесь). Дело рассматривается не более 3-х месяцев, после чего деньги поступают на счет налогоплательщика.

Через работодателя предоставляется возврат подоходного налога по частям, которые определяются размером ежемесячного заработка. Если гражданин получает 50000 рублей, то с него не будет сниматься НДФЛ в размере 50000 * 13% = 6500 рублей каждый месяц. При этом подать на получение вычета разрешается в том же году, что и была приобретена недвижимость.

Для получения вычета через работодателя потребуется:

1 шаг. Сбор всех необходимых документов.

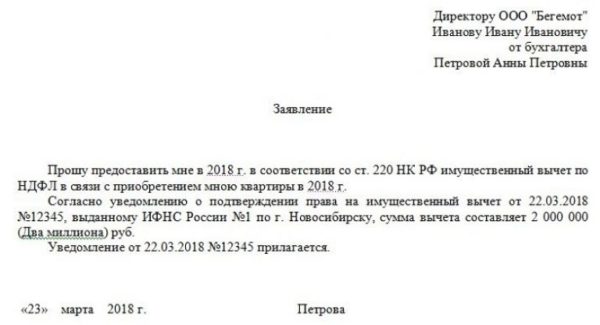

2 шаг. Предоставление бумаг в налоговую с заявлением о получении денег на месте работы.

В налоговую с пакетом документов предоставляется заявление для получения имущественного налогового вычета у работодателя

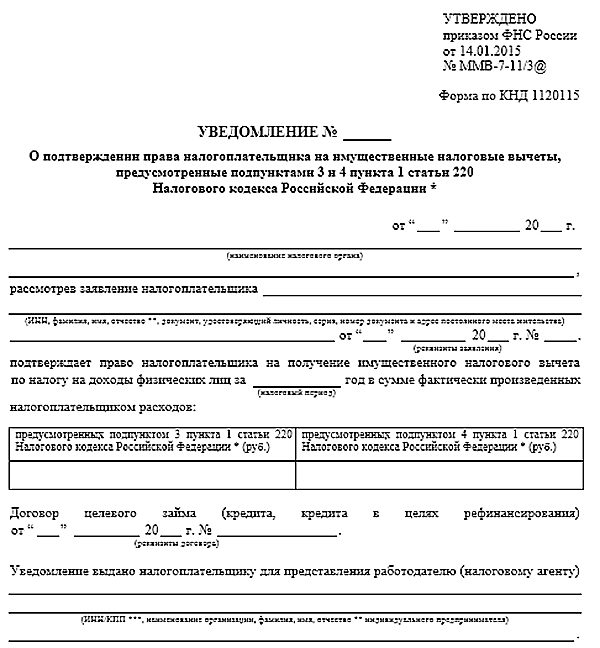

3 шаг. Получение через месяц налогоплательщиком уведомления.

Получив уведомление из налоговой, гражданин передает его вместе с заявлением в бухгалтерию своей организации

4 шаг. Составление заявления для бухгалтерии с просьбой о возврате подоходного налога. Предоставление уведомления по месту работу.

Возврат вычета за проценты по кредиту

Нельзя дважды обратиться за получением возврата подоходного налога по выплаченным процентам за ипотеку. Такая возможность предоставляется только однократно. Причем на имущество. Приобретенное до 2014 года ограничений по сумме расходов не было установлено. Теперь же эта величина составляет 3 млн рублей и получить можно только 390 тыс. рублей.

Получение возврата подоходного налога на приобретенную недвижимость зависит от года покупки и налогового периода подачи заявки. После 2014 года количество обращений в налоговую не ограничено. Главным условием является только установленный лимит на сумму, который составляет 260 тыс. рублей.

Видео — Сколько раз можно получить налоговый вычет при покупке квартиры

3-НДФЛ для налогового вычета 2020 образец заполнения: кому положены и как оформить

3-НДФЛ для налогового вычета 2020 образец заполнения: кому положены и как оформить  Справка о неполучении единовременного пособия при рождении ребенка: варианты оформления справки

Справка о неполучении единовременного пособия при рождении ребенка: варианты оформления справки  Может ли муж получить налоговый вычет за жену, если она не работает: способы оформления

Может ли муж получить налоговый вычет за жену, если она не работает: способы оформления  Оплата больничного после увольнения: условия и порядок оплаты

Оплата больничного после увольнения: условия и порядок оплаты  Ипотека под материнский капитал в 2020 году от Сбербанка калькулятор: условия кредита

Ипотека под материнский капитал в 2020 году от Сбербанка калькулятор: условия кредита  Как начисляется пенсия по инвалидности: виды выплат и надбавок

Как начисляется пенсия по инвалидности: виды выплат и надбавок