В последнее время одной из самых часто обсуждаемых тем является пенсионная система, в которую практически ежегодно вносятся определенные изменения и дополнения. Именно поэтому граждан волнуют вопросы, связанные с размером предстоящих выплат, а также с возрастом выхода на пенсию. С 2019 года был принят новый ФЗ №350 от 03/10/2018 года, по которому вводится переходный период по увеличению возраста будущих пенсионеров. В конечном итоге для женщин устанавливается планка выхода на пенсию в 60 лет, а для мужчин — в 65 лет. Коснутся изменения и размеров положенных выплат на заслуженном отдыхе. На сколько измениться пенсия и от чего будет зависеть ее величина — один из наиболее существенных вопросов, которые задают себе будущие пенсионеры.

Пенсионные реформы

Содержание статьи

Начало пенсионных реформ было положено в 2002 году. С этого времени была разработана система, по которой отчисления в ПФР должны были разделяться на три составляющие части:

- базовую (6%);

- страховую (10%);

- накопительную (6%).

Базовая часть подразумевала гарантированный минимальный размер выплат государством любому его гражданину вне зависимости от стажа и заработка. Сегодня данная часть не существует. Вместо нее введена социальная пенсия, которая предполагает выплату всем гражданам, не имеющим даже минимального необходимого стажа и определенной величины баллов. Она назначается с 65 лет женщинам и 70 лет мужчинам. При наличии 15 лет стажа и 30 баллов в 2025 году получить социальную пенсию можно мужскому населению в 65 лет и 60 лет женщинам.

Страховая часть показывает индивидуальный вклад каждого в свою будущую пенсию. Ее величина зависит и от количества лет трудовой деятельности, и от величины получаемых денег.

Накопительная часть предназначается не всем, а только гражданам, год рождения которых у мужского населения выше 1953 года, а у женщин – 1958 года.

Данная реформа плавно перешла из системы, состоящей из 3-х частей в систему, основанную уже на 2-х составляющих частях пенсионных выплат. Базовой части теперь нет.

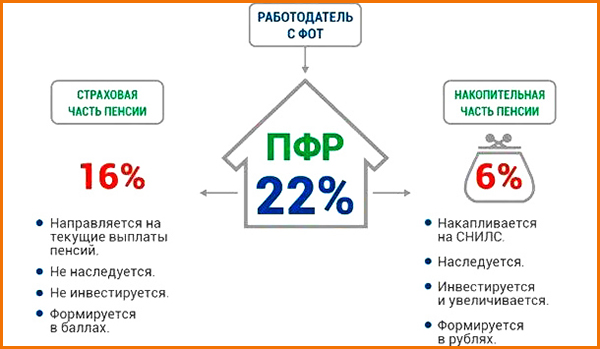

Сегодня отчисления в качестве будущего вклада в пенсию включают:

- страховую часть (16%);

- накопительную часть (6%).

Страховая непосредственно связана с продолжительностью работы и величиной отчисляемых страховых взносов в ПФР. Она напоминает систему, которая существовала ранее. Ее увеличение гарантируется ежегодной индексацией, которая предоставляется из государственного бюджета и определяется уровнем инфляционных процессов в стране.

Гораздо интереснее и привлекательнее является накопительная часть пенсионных выплат. Ее следует рассмотреть подробнее.

Накопительная часть

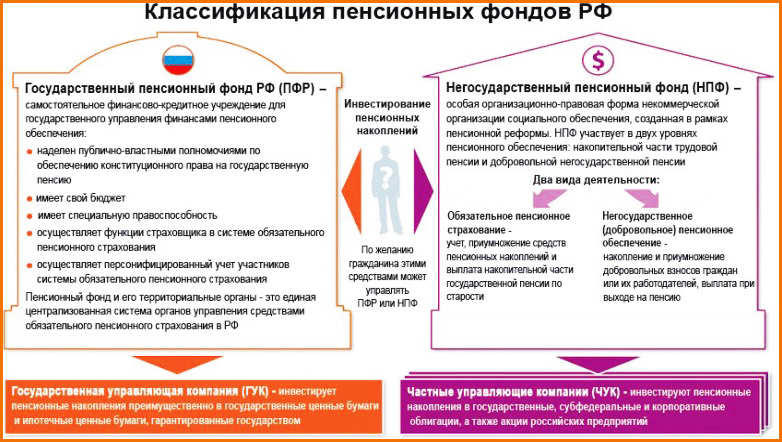

Рост накопительной части всецело зависит от решения, которое принимает сам гражданин. Он может перевести эту часть в наиболее доходный НПФ или дополнительно вложить в нее определенную сумму.

Принятая пенсионная система подразумевает 2 модели формирования будущих выплат по старости. Первая присваивается всем гражданам по умолчанию, для участия во второй нужно заключить договор с одним из НПФ. Причем год рождения тех, кто может участвовать в данной реформе, должен быть с 1967 года включительно.

1 модель подразумевает, что все 22%, которые работодатель перечисляет в ПФР, идут на обеспечение страхового счета. Фактически данные деньги используются на пенсии, предоставляемые сегодняшним гражданам, достигшим установленного законом возраста для выхода на заслуженный отдых.

2 модель делит те же отчисления работодателя на 2 части. Первая размером в 16% также относится к страховой части, а вторая (оставшиеся 6%) переходит на формирование накопительной пенсии. Деньги зачисляются на индивидуальный счет гражданина и там хранятся. Та организация, которой поручено это хранение, вправе размещать средства в инвестиции для их увеличения.

С 2015 года поступления накоплений на индивидуальных счетах были «заморожены». Данное решение было принято в связи с кризисом в экономике страны. На период с 2015 по 2019 год все отчисления работодателей в размере 22% поступали только на формирование страховой части. Все зачисленные ранее этого периода средства остались на индивидуальных счетах и продолжают работать в НПФ, куда они были размещены. Продлен срок, на который средства накопительной части будут «заморожены», до 2021 года.

Как подать заявку

Для участия во 2-ой модели необходимо первоначально определиться с тем фондом, куда должны будут поступать перечисляемые работодателем 6%. При выборе организации следует изучить рейтинг по доходности, надежности, а также познакомиться с отзывами клиентов.

Далее представлен список первых 5 НПФ согласно рейтингу национального рейтингового агенства:

- ОАО НПФ Газфонд.

- НПФ САФМАР.

- Сбербанк.

- ВТБ.

- НПФ Нефтегарант.

Только после досконального изучения следует заключать с выбранным НПФ договор. После подписания договора и получения его на руки о своих намерениях следует сообщить в ПФР. Для этого с полученным экземпляром нужно обратиться в офис пенсионного фонда. Там должны зафиксировать переход.

Заявления о переводе пенсионных средств:

| Вид заявления | Бланк | Образец |

|---|---|---|

| Заявление о переходе из ПФР в НПФ | ||

| Заявление о переходе из одного НПФ в другой НПФ | ||

| Заявление о выборе управляющей компании (инвестиционного портфеля) |

Видео — Стоит ли накопительную часть пенсии переводить в НПФ

Способы получения

Несмотря на произошедшие изменения в реформе ПФР, связанные с увеличением возрастной планки для получения пенсии, обратиться за накопительной ее частью можно при наступление прежнего возраста. Мужчины могут сделать это, как и ранее в 60 лет, а женщины в 55 лет. Но требуется соблюдение определенных условий: наличие соответствующего стажа и коэффициента.

Разработаны несколько вариантов возможного получения накопительных выплат.

1 вариант. Единовременная выплата

Получить сразу все содержимое счета можно только определенным категориям граждан. Причем если гражданин продолжает трудиться, то претендовать на подобную выплату он не может. Получить ранее накопительную часть согласно ФЗ №360 от 30/11/2011 года статье 4 можно:

- инвалидам;

- лицам, потерявшим кормильца;

- гражданам, у которых общая сумма накоплений не превышает 5% страховой части. Обычно к ним относятся те лица, год рождения которых соответствует году, находящемуся в интервале для мужчин с 1953 по 1966, для женщин с 1958 по 1966 годы. За них непродолжительное время работодателем вносились отчисления с 2002 по 2004 годы в размере 2% от величины заработка.

Заявление на единовременную выплату вы можете здесь

скачать, а пример его заполнения

тут.

После рассмотрения обращения за единовременной выплатой в течение 2-месячного срока производится ее перечисление на счет заявителя. Повторное обращение разрешено не ранее 5 лет с момента предыдущего оформления.

2 вариант. Срочные выплаты

При выборе данного способа выплат гражданин должен обозначить срок, в течение которого он хотел бы получать пенсионные накопления. Этот период не может быть менее 10 лет.

Заявление следует подать в один из офисов ПФР, в любое отделение МФЦ или в электронном виде на портале «Госуслуги», если накопления аккумулируются на счете в ПФР. Из документов потребуются паспорт и СНИЛС. Решение принимается не позднее 10 дней с момента обращения.

При переносе накоплений в НПФ обращаться за их выплатой следует в тот фонд, куда они были направлены. В заявлении указываются все персональные данные лица, который претендует на выплаты.

Заявление о назначении срочной пенсионной выплаты можете здесь

скачать, а пример его заполнения

тут.

Размер ежемесячной выплаты будет рассчитываться согласно статье 5 ФЗ №360 по следующей формуле:

Пс = Н / Т;

где Н – размер накоплений на индивидуальном счете;

Т – период, в течение которого пожелал получать данную часть пенсии гражданин.

Ежегодно размер таких выплат будет корректироваться 1 августа:

- суммы, поступающие от работодателя;

- деньги внесенные по программе софинансирования;

- за счет средств МСК;

- в результате доходов, полученных от инвестирования.

3 вариант. В виде обычной доплаты к имеющейся страховой части

В этом случае накопительная часть автоматически при наступлении оговоренного в законодательстве возраста включается в страховую и выплачивается с ней одновременно. Причем ежемесячные выплаты будут зависит от величины возраста дожития, принятого на тот период времени. В 2019 году он составляет 252 месяца согласно ФЗ №476 от 25/12/2018 года.

| Год | Величина периода дожития (мес.) |

|---|---|

| 2019 | 252 |

| 2020 | 258 |

| 2021 | 264 |

Для расчета бессрочных накопительных пенсионных выплат воспользуйтесь калькулятором.

Наследование пенсии

В отличии от всех ранее назначаемых выплат по старости накопительную часть можно наследовать. Получают ее наследники в соответствии с установленным порядком, изложенным в Постановлении Правительства № 711 от 30/07/2014 года. Денежные накопления можно получить в наследство как по закону, так и по завещанию. В качестве завещания выступает заявление, которое может составить гражданин, направив его в ПФР. В этом случае наследниками считаются все те, кто указан в этом документе. Если такой бумаги оформлено не было, то получать деньги с накопительного счета будут ближайшие родственники равными частями.

Заявление о выплате средств пенсионных накоплений умершего застрахованного лица можно здесь

скачать, а бланк заявление застрахованного лица о распределении средств пенсионных накоплений между указанными правопреемниками можно здесь

скачать.

Претендовать на наследство можно в следующих случаях:

- при кончине получателя накопительной части выплат ранее срока ее первого получения. Как только произойдет первая денежная выплата с данного счета, наследники не смогут больше претендовать на получение накопительной пенсии. Весь остаток поступает в распоряжение ПФР для выплат другим пенсионерам;

- при назначении, но не получении единовременной выплаты;

- если оформлена срочная выплата, но ее размер не был получен до конца.

Важно! Получить накопительные деньги в наследство можно только после подачи заявления одним из наследников. Подобные выплаты не являются автоматическими, даже если было составлено предварительное завещание в ПФР. Подача заявки должна быть направлена в течение 6 месяцев с момента кончины. Выплаты производятся по истечении полугода всем обратившимся лицам, имеющим основание на получение наследства. Деньги поступят на счета наследников не позже 20 числа месяца следующего за тем, когда решение о наследовании было принято.

Если наследование уже произошло и в ПФР обратился еще один наследник, то коррекции полученных ранее правопреемниками средств не будет. Новый претендент получит наследуемая часть из резервного фонда.

ИПК

Предлагается новая модель пенсионной системы, которая должна получить свою жизнь с 2020 года и заменить сегодняшнюю. Новая модель имеет принципиальное отличие от старой. Если ранее взносы в ПФР на формирование накопительного счета перечислялись за счет работодателя, то в новой модели создание индивидуальных накоплений будет производится за счет отчислений каждого гражданина. Новая пенсионная реформа основывается на добровольных отчислениях из получаемых доходов будущих пенсионеров для формирования ИПК в НПФ. Ставка на время переходного периода, который определен в 5 лет, будет увеличиваться по 1% и вырастет с 1 до 6%.

Таким образом, отчисления из зарплаты будут иметь следующий вид:

- 22% — обязательная часть;

- 0-6% — добровольные взносы.

Новая пенсионная реформа основывается на добровольных отчислениях из получаемых доходов будущих пенсионеров для формирования ИПК в НПФ

Это позволит уменьшить нагрузку на государственный бюджет по денежным выплатам, предоставляемым ежемесячно сегодняшним пенсионерам.

Те, кто откажется от участия в данной программе ставка добровольной части формирования пенсии составит 0%. Все остальные получать снижение своей зарплаты в 1-ый год на 1%, во 2-ой – на 2%. К концу 5-ого года реформы вместо 13% НДФЛ, отчисляемых с зарплаты, вычет с каждого гражданина составит 18%.

Важно! Для выражения своего несогласия с добровольными отчисления каждый должен выразить свою волю в виде заявления. Если такой документ не будет подан, то отчисления будут производится автоматически.

Для повышения интереса граждан к новой системе ИПК сумма, направляемая на формирование индивидуального счета, не будет облагаться 13% подоходного налога.

Разрабатывается и система налоговых льгот для работодателей, которые захотят быть участниками софинансирования граждан для перечисления денег в ИПК.

Размер накопительных начислений всецело зависит от самого гражданина. Она состоит из отчислений, направляемых работодателем, из добровольных перечислений, средств МСК, а также полученных доходов от вложений накопительной части в НПФ.

Видео — О накопительной части пенсии

3-НДФЛ для налогового вычета 2020 образец заполнения: кому положены и как оформить

3-НДФЛ для налогового вычета 2020 образец заполнения: кому положены и как оформить  Справка о неполучении единовременного пособия при рождении ребенка: варианты оформления справки

Справка о неполучении единовременного пособия при рождении ребенка: варианты оформления справки  Может ли муж получить налоговый вычет за жену, если она не работает: способы оформления

Может ли муж получить налоговый вычет за жену, если она не работает: способы оформления  Оплата больничного после увольнения: условия и порядок оплаты

Оплата больничного после увольнения: условия и порядок оплаты  Ипотека под материнский капитал в 2020 году от Сбербанка калькулятор: условия кредита

Ипотека под материнский капитал в 2020 году от Сбербанка калькулятор: условия кредита  Как начисляется пенсия по инвалидности: виды выплат и надбавок

Как начисляется пенсия по инвалидности: виды выплат и надбавок