Лимиты большой части налоговых вычетов (за учебу, медицинское обслуживание и так далее) определены только за один календарный год: после того, как прошел период в календарный год, все «лимиты» снимаются, а это означает, что вычет можно произвести заново. Жесткие ограничения имеет имущественный вычет при приобретении недвижимости: законодательством предопределены максимальная сумма и количество использования на протяжении всего времени.

Еще пять лет назад существовали ограничения, которые позволяли произвести налоговый вычет по средствам, затраченным на приобретение недвижимости и процентам по кредитованию только один раз на протяжении всего времени за один объект. Затем в 2014 году произошли изменения, и стало возможным получить вычет сразу по множеству объектов недвижимости, однако данный порядок вычетов распространялся лишь на новые соглашения (которые были заключены после того, как новое законодательство обрело силу).

Из-за этого у людей стали накапливаться вопросы: при каких соглашениях и какие лимиты установлены при вычетах? Если использовать вычет заранее, то в каких случаях существует возможность его получить после при приобретении новой недвижимости? Существует ли возможность получить вычет по процентам кредита, если до этого имел дело только с вычетами на приобретение недвижимого имущества? В данной статье попытаемся дать ответы на все имеющиеся вопросы.

Об имущественном налоговом вычете

Содержание статьи

Стоит обратить внимание: важным моментом, который влияет на лимиты по вычету на имущество, является дата покупки недвижимости, являющаяся объектом вашего интереса для налогового вычета.

Датой покупки недвижимости в данной статье стоит рассматривать:

- дату, когда осуществилось оформление права на собственность недвижимости исходя из выписки из ЕГРН при приобретении по соглашению на куплю и продажу;

- дату, когда осуществилась передача акта на покупку жилья по долевому соглашению в строительстве.

Важно, когда именно была куплена недвижимость, по которой гражданин желает получить имущественный налоговый вычет

Порядок получения

Возврат части средств предусмотрен для граждан Российской Федерации и лиц, постоянно проживающих на территории Российской Федерации. Многие нюансы определяются на основе типа возврата денег.

Так, выплату социального значения назначают:

- лицам, которым положены льготы из-за ухудшения состояния здоровья, однако это распространяется на лиц, которые являются получателями льгот на федеральном уровне;

- лицам, у которые есть дети.

Количество средств формируется на основе категории, к которой принадлежит гражданин. Стоит принимать во внимание то, что если заработная плата на один период превышает сумму в 289 тысяч, то процесс вычета останавливается.

Обратите внимание! Имущественные вычеты классифицируются еще на две подкатегории. Порядок их предоставления аналогичен с вышеперечисленным, отличаются только ограничения.

Обязательные требования для получателей:

- проживание на территории Российской Федерации не менее 183 дней за один год;

- получение официальной зарплаты, которая облагается налогами.

Выплаты также доступны лицами пенсионного возраста и детям до восемнадцати лет.

Законы

Что из себя представляет налоговый вычет и то количество раз, которое можно его использовать, напрямую зависит от его типа. Все регулируется Налоговым кодексом Российской Федерации.

Вся информация и нюансы по вычетам перечислены в 220 статье Налогового кодекса Российской Федерации.

Исходя из 78 статьи Налогового кодекса Российской Федерации, установляются правила по возвращению. Также в данной статье определены сроки подачи документации.

Важно! На основе Федерального закона 85 определяется порядок действий. Налоговые агенты и правила взаимодействия с ними также указываются в данном законе.

Лимиты вычета по недвижимому имуществу, которое было куплено до 01.01.2014

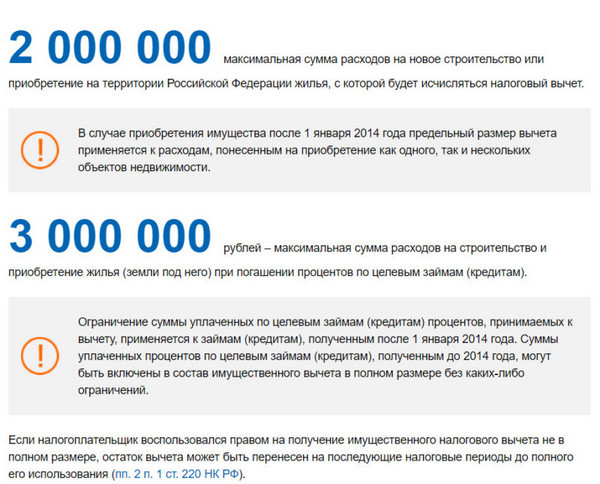

Если гражданин купил недвижимость до 2014 года и получил (или получение только предполагается) по нему вычет, то для данного лица в силе предыдущие правила, которые дают возможность получить вычет только на один объект жилья. Количество средств не должно превышать 2 миллиона (максимум 260 тысяч к возвращению). Также если гражданин получил вычет меньше максимальной суммы, то дополнительно получить его при приобретении другой недвижимости не представляется возможным.

Вычет по процентам кредита для недвижимости, которое было приобретено до 01.01.2014, не имел ограничений по сумме (представлялось возможным возвратить 13 процентов от всех процентов, которые были уплачены по ипотеке), однако его получение было возможно лишь по тому же объекту недвижимости, по которому осуществлялся главный вычет. Это обусловлено тем, что пять лет назад не существовало разделения имущественного вычета и вычета по процентам. Данные типы вычета были объединены.

Стоит отметить, что если гражданин приобрел недвижимость до 01.01.2014 и осуществил вычет по затраченным средствам на приобретение, то он имеет возможность получить вычет по процентам кредита на другой объект недвижимости, который был куплен до 01.01.2014. В дальнейшем в статье этот вопрос будет рассмотрен более детально.

Примеры

Первый пример. В 2013 году супружеская пара Николай и Валерия приобрели квартиру на сумму в полтора млн. рублей по наличному расчету. Квартиру они оформили на двоих. Налоговый вычет каждому лицу был назначен по тринадцать процентов. Спустя четыре года Николай и Валерия решили продать квартиру и приобрести другую за четыре млн. рублей, однако Николай и Валерия уже покупали не за наличный расчет, а в ипотеку. В данном случае не представляется возможным получение налогового вычета, потому что они уже получили его за предыдущий объект недвижимости, который был приобретен до 01.01.2014. Но у них есть возможность получить вычет по ипотеке, так как новый объект недвижимости был приобретен в ипотеку после 01.01.2014.

Второй пример. В 2011 году Марк приобрел недвижимость за два с половиной миллиона. Покупка совершалась за наличный расчет. Несмотря на то, что тринадцать процентов, помноженные на два с половиной миллиона в итоге дают триста двадцать пять тысяч, Марк получил всего двести шестьдесят тысяч, потому что данная сумма является максимальной к выдаче. Три года назад Марк продал данную недвижимость и приобрел другую за четыре миллиона, однако в этот раз он взял ипотеку. В этот раз вычет для Марка не предусмотрен. Однако для Марка предусмотрен вычет по процентам ипотеки, потому что недвижимость он приобрел после 01.01.2014.

Если человек уже получил имущественный налоговый вычет по недвижимости, купленной до 1.01.2014, он может позже получить вычет по процентам ипотеки

Лимиты вычета по жилью, купленному после 2014 года

С 01.01.2014 в НК РФ внесли важные поправки, исходя из которых при получении вычета при приобретении недвижимости, стоимость которой менее двух миллионов рублей, оставшиеся средства можно получить при приобретении другой недвижимости.

Для процентных кредитных вычетов по недвижимости, которая была куплена после 01.01.2014, также применяется новый порядок:

- вычет по процентам не имеет отношения к вычету по потраченным средствам на приобретение недвижимости, и его можно получить по другому объекту;

- верхняя планка по процентному вычету достигает трех миллионов (возврат 390 тысяч);

- если сравнивать с вычетами по затраченным средствам на приобретение недвижимости, вычеты по процентам могут быть получены один раз на протяжении всего времени и только по одному объекту недвижимости.

Примеры

Первый пример. Валентин купил жилье на сумму в полтора миллиона в 2014 году за наличный расчет. Вычет Валентин получил на сумму в 195 тысяч. Два года назад он продал недвижимость и приобрел другую за сумму в три миллиона в ипотеку. Проведя все калькуляции, Валентин в итоге получил 65 тысяч – верхняя планка в 260 – отнимается вычет, совершенный ранее. Валентин также вправе получить вычет за новое жилье, купленное в ипотеку.

Второй пример. Супружеская пара Федор и Анастасия приобрели квартиру в 2014 году за три миллиона за наличный расчет. Недвижимость оформили как совместное имущество. И Федор, и Анастасия получили по 195 тысяч. Два года назад они продали это и приобрели в ипотеку другое жилье. Вычет они получат по 65 тысяч – как и вышеприведенном примере отнимается прошлый вычет. Однако супруги Федор и Анастасия получат вычет за жилье, которое взяли в ипотечный кредит.

Важно! Как уже говорилось выше, исходя из существующего Налогового кодекса Российской Федерации, в случае получения вычета не в количестве средств, установленных верхней планкой (то есть при сумме менее двух миллионов), есть возможность получить остаток при приобретении другого объекта недвижимости.

Но, к сожалению, данный порядок нельзя применить, если гражданин уже использовал свое право на вычет по недвижимости, которые было куплено до 01.01.2014. При таких сложившихся обстоятельствах дополнительное получение вычета при приобретении другой недвижимости не представляется возможным. В первую очередь это имеет отношение к новому порядку, который действует только на правовые отношения, которые стали действительными после 01.01.2014.

В случае, когда недвижимость была куплена до 01.01.2014, предусматривается, будто гражданин использовал вычет на имущества по порядку старого образца: вычет выдается один раз на протяжении всего периода времени и только в отношении одного объекта недвижимости (статья 220 НК РФ, которая была действительна до 01.01.2014). При таких обстоятельствах получение вычета повторно (это имеет отношение даже к вычету по недвижимости, которая была приобретена после 1 января 2014 г.) не представляется возможным согласно законодательству.

Если право получения вычета было использовано до начала 2014 года, повторно его получить нельзя никаким образом

Пример: Тринадцать лет назад гражданин Коробейников В.А. приобрел недвижимость на сумму в полмиллиона рублей и получил вычет (возвратил подоходный налог на сумму в 65 тысяч). В 2015 году Коробейников В.А. приобрел новую недвижимость на сумму в три миллиона рублей. После того, как Коробейников В.А. ознакомился с существующими новыми порядками в законодательстве, он захотел дополнительно получить остаток вычета на сумму в полтора миллиона рублей с приобретенной недвижимости. Вычет гражданину Коробейникову В.А. выдан не был из-за отказа. Это произошло, потому что Коробейников В.А. уже использовал свое право на вычет по недвижимости, которые было приобретено до 01.01.2014.

Однако если гражданин воспользовался лишь вычетом по затраченным средства на приобретение недвижимости, то он имеет право получить вычет по процентам, имеющим отношение к другому объекту недвижимости, если оно было приобретено до 01.01.2014.

Калькулятор ниже поможет вам рассчитать сумму налогового вычета.

Существует ли возможность получения вычета по процентам кредита, если до этого гражданин уже использовал вычет про затраченным средствам на покупку?

Иногда обстоятельства складываются таким образом, что гражданин получил главный вычет по недвижимости, которые было куплено до 01.01.2014, но не использовал вычет по процентам кредита. В таком ситуации встает вопрос – существует ли возможность получения вычета по процентам при приобретении нового объекта недвижимости? После того, как в Налоговый кодекс Российской Федерации были внесены изменения пять лет назад, соответствующие органы подолгу не имели возможности принятия какие-либо позиции: кто-то высказывался за, но кто-то был и против. Но Письмо Министерства финансов Российской Федерации от 14.05.2015 решило все имеющиеся вопросы и, что немаловажно, от этого выиграли плательщики налогов.

Если человек уже получил налоговый вычет по недвижимости, у него все еще остается право на получение вычета по ипотечным процентам

Исходя из вышеуказанного письма (которое является обязательным к использованию органами налоговых служб), если гражданин использовал право на вычет до 2014 года, то при приобретении недвижимости в ипотеку после 01.01.2014 у него есть возможность получить вычет по процентам кредита. Данное положение отражено и Министерством финансов Российской Федерации в письме от 27.04.2016.

Пример: в 2013 году гражданин Круглов Б.И. приобрел квартиру и получил вычет. Четыре года спустя Круглов Б.И. решил продать квартиру и купить новую в ипотеку. Даже несмотря на то, что Круглов Б.И. уже получал вычет по старой недвижимости, у него есть возможность получить вычет по процентам за новую недвижимость.

Пример: в 2012 году Чупыгин А.М. приобрел недвижимость и получил вычет по затраченным средствам на ее приобретение. Год спустя он решил купить еще один объект недвижимости за счет средств ипотечного кредитования и изъявлял желание получить вычет по процентам. Гражданину Чупыгину А.М. отказали в вычете, потому что получение вычета по процентам представляется возможным по отношению только лишь к недвижимости, которое было куплено после 01.01.2014. В случае если гражданин Чупыгин А.М. изъявит желание приобрести новый объект недвижимости за счет средств ипотеки, то у него будет возможность получить вычет по ней.

Пример: в 2013 году гражданка Чепурченкова Д.А. приобрела недвижимость за счет средств ипотечного кредитования и взяла вычет по затраченным средствам на приобретение жилья и по процентам, которые она заплатила. Четыре года спустя гражданка Чепурченкова Д.А. купила новый объект недвижимости за счет ипотеки. Гражданка Чепурченкова Д.А. уже использовала право на вычет по имуществу по недвижимости, которая была куплена до 01.01.2014. Это означает, что получение повторного вычета (и основного, и процентного) для гражданки Чепурченковой Д.А. не представляется возможным.

Вычет, который был получен до 01.01.2001, не учитывается

Резюмируя, хотелось бы отметить, что до 2001 года предоставление вычета происходило исходя из закона Российской Федерации «О подоходном налоге с физических лиц». Этот закон больше не является действительным, так как утратил силу с 01.01.2001. В связи с этим, если гражданин воспользовался правом на имущественный вычет до 01.01.2001, то фактически получается так, что он не использовал свое право на вычет. Если гражданин приобрел другую недвижимость (после 01.01.2001), то он вправе вновь осуществить получение вычета.

Пример: Гражданка Полежайкина О.В. в 1998 году приобрела недвижимость. На протяжении двух последующих лет она предоставляла всю необходимую документацию в налоговые органы и получала вычет по имуществу. Шесть лет назад гражданка Полежайкина О.В. приобрела вновь недвижимость. Из-за того, что Полежайкина О.В. получила вычет до 01.01.2001, при приобретении жилья шесть лет назад она вправе использовать вычет заново.

Пример: В 1999 году гражданин Богатырев Н.Е. приобрел недвижимость. В последующие четыре года он периодически получал вычет. Два года назад гражданин Богатырев Н.Е. приобрел второй объект недвижимости. Из-за того, что какие-то выплаты осуществлялись после 01.10.2001, то получение вычета для гражданина Богатырева Н.Е. по объекту недвижимости, который был приобретен два года назад не представляется возможным.

Если налоговый вычет был получен до 01.01.2001, то его можно получить повторно сейчас из-за упразднения закона

Узнаем год, когда возникло право на возвращение НДФЛ

Каким образом узнать год, когда возникло право на возвращение НДФЛ, исходя из того, что покупка недвижимости может происходить не быстро?

Примеры:

Объект недвижимости был приобретен по договору в 2013 году, однако документы получили только год спустя.

Начали строить дом в 2012 году, недвижимость была сдана только в 2015.

Важно! Фактором, который определяет дату вычета, будет являться вид соглашения, на основании которого покупалась недвижимость.

Может быть два типа.

| Тип | Описание |

|---|---|

| Договор купли-продажи | При таких обстоятельствах дату вычета можно узнать из свидетельства о регистрации собственности. Например: недвижимость по договору была приобретена в 2013 году, однако документы получили только год спустя. Соответственно, год получения вычета – 2014. В случае если данный объект недвижимости стоит меньше, чем два миллиона рублей, то в дальнейшем с остаточных средств можно получить вычет, если приобретать новый объект недвижимости. |

| Договор участия в долевом строительстве | В данных обстоятельствах стоит взглянуть на дату Акта приема и передачи. Пример: процесс строительства недвижимости начался в 2012 году, а объект был сдан спустя два года, документы (св-во о регистрации) были получены еще спустя год. Из этого следует, что дата получения вычета – 2014 год. |

Сколько раз можно осуществлять возвращение процентов по ипотеке

Тут все не так просто. Возвратить проценты по ипотеке можно лишь с одного объекта жилья.

В случае, когда гражданин купил два объекта жилья за счет средств ипотечного кредитования и по ним осуществляется выплата процентов, то существует возможность получит вычет по одному из данных объектов.

Однако и здесь также все не так просто, и 2014 год играет немаловажную роль.

Существовала возможность возвратить тринадцать процентов со всех уплаченных средств по кредиту, и никаких ограничений не было.

После 2014 года появились лимиты на возвращение ипотечных процентов. Это означает, что если соглашение по кредиту было заключено после 01.01.2014, то возвратить средства можно только в том случае, если стоимость жилья – меньше 3 миллионов.

Порядок получения

Для того чтобы получить часть денег, нужно предоставить необходимо документацию в налоговые органы или на предприятие, где осуществляется трудовая деятельность. В качестве обоснования могут быть использованы чеки и квитанции. Без них вычет нельзя будет оформить.

В случае выполнения всех условий и предоставления необходимого пакета документов, гражданин сможет получить часть потраченных денег. Стоит внимательно заполнять все бумаги.

Пакет документов

Для того чтобы получить вычет, нужно предоставить следующие документы:

- документ, удостоверяющий личность;

- справку 2-НДФЛ;

- документы, подтверждающие факт траты средств;

- соглашения и договоры;

- документы, подтверждающие наличия особого статуса (социального и медицинского) у гражданина.

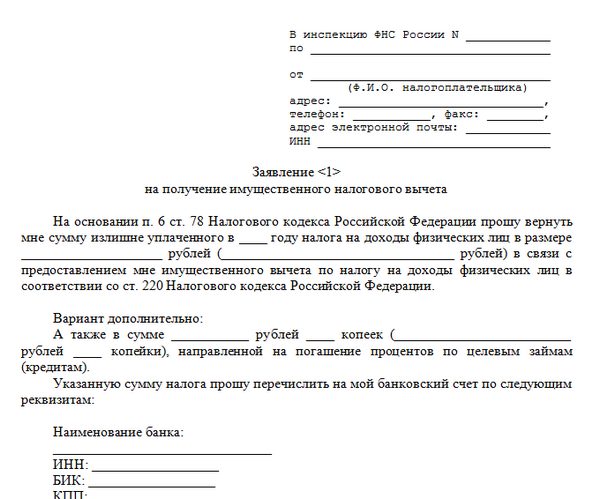

Заявление

Заявление подается в Федеральную налоговую службу. В заявлении указывается следующая информация:

- адресат;

- имя заявителя;

- предмет;

- список документов, которые прилагаются;

- дата;

- личная подпись.

Заявление предоставляется в двух экземплярах. На заявлении гражданина проставляется печать и дата, сотрудник ставит свою подпись.

Причины отказов

Отказать могут по одной их следующих причин:

- если недвижимость была приобретена у родственников;

- если недвижимость была приобретена за счет гос. субсидии или премии;

- если гражданин уплачивает налоги другими способами;

- если лица являются студентами;

- если лица являются пенсионерами, которые не трудятся более трех лет;

- если лица являются сиротами и им не исполнилось двадцать четыре года;

- если лица официально нетрудоустроены;

- если лица не являются налогоплательщиками.

Сроки

Если гражданин купил жилье в этом году, документы можно подать до 2021 года.

Органы налоговых служб рассматривают заявление в течении трех месяцев. В случае положительного решения средства будут выплачены в течении месяца.

Итоги

В итоге стало ясно, что вычет до 2014 года возможен только на один объект жилья.

Вычет после 2014 года – на несколько объектов жилья, но сумма не должна превышать двух миллионов рублей.

Видео — Сколько раз можно получить имущественный налоговый вычет?

3-НДФЛ для налогового вычета 2020 образец заполнения: кому положены и как оформить

3-НДФЛ для налогового вычета 2020 образец заполнения: кому положены и как оформить  Справка о неполучении единовременного пособия при рождении ребенка: варианты оформления справки

Справка о неполучении единовременного пособия при рождении ребенка: варианты оформления справки  Может ли муж получить налоговый вычет за жену, если она не работает: способы оформления

Может ли муж получить налоговый вычет за жену, если она не работает: способы оформления  Оплата больничного после увольнения: условия и порядок оплаты

Оплата больничного после увольнения: условия и порядок оплаты  Ипотека под материнский капитал в 2020 году от Сбербанка калькулятор: условия кредита

Ипотека под материнский капитал в 2020 году от Сбербанка калькулятор: условия кредита  Как начисляется пенсия по инвалидности: виды выплат и надбавок

Как начисляется пенсия по инвалидности: виды выплат и надбавок